Безопасно ли хранить деньги на карточке Сбербанка?

Комментариев (1)Вопрос хранения наличных денег всегда вызывал много разногласий. Времена, когда деньги хранились «под подушкой» уже прошли, хотя некоторые предпочитают до сих пор такой способ хранения. Однако, если кто-то узнает и вытащит деньги, вряд ли их можно будет вернуть.

Наличные расчеты постепенно уходят с рынка ввиду их неудобства. Почти во всех торговых точках есть возможность безналичной оплаты: не нужно доставить кошелек, считать, класть обратно сдачу, отсутствует риск получения фальшивых денег. При оплате удобно использовать пластиковую карту, а при наличии кэш-бэка и бонусов ее использование окажется выгодным.

Постепенно и карты уходят. На их смену пришли бесконтактные способы оплаты с помощью мобильного телефона (Apple Pay, Samsung Pay и пр.). В России же пока люди привыкают к картам, поэтому возникает вопрос, а надежно ли это хранить деньги на пластике, чем они защищены? Самыми распространенными являются карты Сбербанка, поэтому рассмотрим этот вопрос на примере его карт.

Чем защищены деньги на карте Сбербанка?

Если деньги лежат в кошельке, и кошелек вытащили из сумки, то вероятность вернуть деньги сводится к нулю. Если же грабители вытащили карточку, то в моменте списать средства у них не получиться, потому что надо знать ПИН-код. Получается, что держать деньги на карте надежнее, чем в кошельке.

Хранить большие суммы на карте не рекомендуется. Карта – это средство для расчетов и использования в повседневной жизни. Это удобный, но не идеальный способ хранения средств. Специалисты рекомендует хранить на карте только ту сумму, которую планируется потратить в течение нескольких дней или недели. Если же получится так, что карта будет утеряна и взломана, то потери окажутся не столь велики.

Оптимальный вариант – это иметь накопительный счет или вклад с опциями снятия и пополнения, где будет лежать основная сумма. Через онлайн-банк по мере необходимости с такого вклада можно переводить нужную сумму на карту и пользоваться деньгами.

За хранение денег на карте банк несет ответственность, но при условии, что клиент тоже соблюдал все правила безопасности. Если в случае кражи денег будет установлено, что ПИН-код от карты клиента был известен еще кому-то, например, муж сообщил его жене, то возместить ущерб банк откажется на вполне веским причинах: владелец карты не соблюдал правил.

Как и по вкладам деньги на карте застрахованы государством. Это связано с тем, что к карте привязывается текущий счет, а по закону деньги на вкладах и счетах застрахованы до 1.4 млн.р.

У карты есть несколько степеней защиты, которые позволяют сохранить деньги в целости:

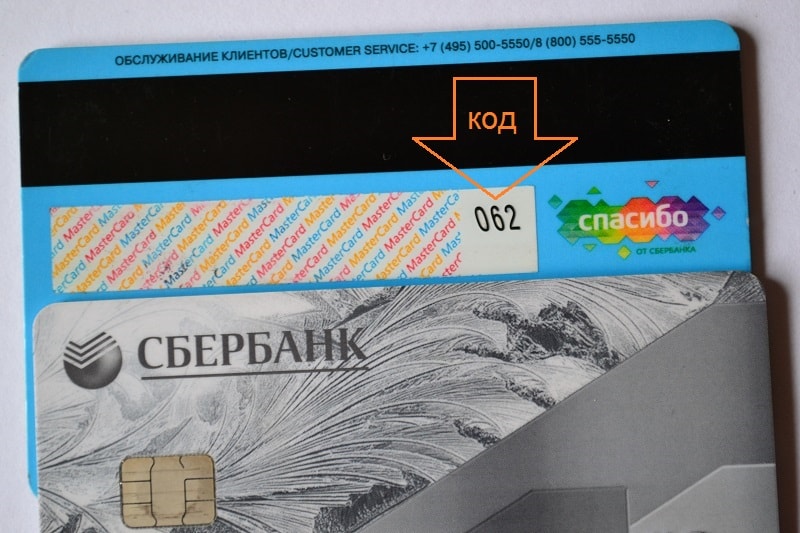

- Карта является всего лишь ключом к счету. Завладев картой, мошенники не смогут моментально списать деньги со счета. Карта – всего лишь кусок пластика с определенными реквизитами. С развитием технологий, имеющихся реквизитов (номера карты, CVV-код) вполне достаточно, чтобы списать деньги с карты. Для бОльшей надежности лучше карту с вида не упускать и не передавать в руки третьим лицам.

- 3-D Secure. Эта технология двухфакторной аутентификации. При ее использовании любая оплата в интернете проходит только с подтверждающим кодом. При получении карты в банке стоит уточнять, подключена ли к карте эта услуга. Услуга является бесплатной.

- ПИН-код. Чтобы сделать покупку с карты, нужно иметь саму карту и знать ПИН-код. Это секретная информация должна быть известна только держателю пластика. Сообщать ПИН-код третьим лицам небезопасно. Это тоже самое, что сказать код от сейфа, где хранятся деньги. Любой человек, зная ПИН-код и имея карту, может узнать баланс и снять деньги. Записывать ПИН-код на карте не стоит, Если карту украдут, то в считанные минуты мошенники без труда завладеют деньгами.

- Бесконтактная оплата. Она позволяет платить картой без ввода ПИНа. Достаточно приложить карту к устройству, и платеж спишется автоматически. Это позволяет не доставать карту и не показывать ее основные реквизиты.

- СМС. Мобильный банк уже спасал многих клиентов. При совершении покупки на телефон приходит СМС о покупке. Это позволяет всего быть в курсе того, какая покупка, на какую сумму и где совершается. Не редки случаи, когда человек сидит спокойно дома, и вдруг ему на телефон поступает СМС о покупке. В этот момент он начинает искать свою карту и понимает, что ее нет. Вероятно, она уже была украдена или оставлена где-то. В таком случае можно быстро позвонить на телефон горячей линии, и попросить заблокировать карту. Блокировка не позволит мошенникам совершать операции, даже если карта и ПИН-код у них на руках. Заблокировать карту можно в личном кабинете или послать код на номер 900. В таких случаях нужно в моменте оставить претензию о несанкционированном списании денег. В некоторых случаях банк может возместить ущерб.

- Страхование. Деньги на карте можно застраховать. Услуга стоит недорого. Если будет доказано, что деньги списаны со счета мошенническим способом, то страховка покроет убытки. Например, человек находится в Москве, а с его счета карты оплаты проводятся заграницей. Однозначно в этом случае, что данные карты были переданы третьим лицам, возможно уже был сделан дубликат карты и подобран ПИН-код.

Основные риски при хранении денег на карте.

Если соблюдать все правила безопасности, то можно вполне надежно хранить свои деньги на карте. Безответственное отношение может обернуться денежными потерями. Зачастую люди пренебрегают правилами безопасности, думая, что банк все равно возместит ущерб. Стоит отметить, что банк будет возмещать ущерб только тогда, когда будет доказано, что клиент соблюдал все правила безопасности и сделал все возможное, чтобы минимизировать ущерб, например, сразу после первой операции несанкционированного списания сообщил об этом в банк и заблокировал карту.

Какие риски поджидают держателя карты:

- Кража карты. Украсть можно все. Карта также не будет исключением. Как только кража обнаружилась, стоит сразу принять меры – это заблокировать карту и обратиться в банк. Вытащить карту могут в общественных местах, в транспорте. Не рекомендуется хранить карту в задних карманах или в кармане рюкзака. Часто карты забывают в магазинах при оплате покупки. Например, пока складывал продукты, карта осталась в терминале, а следующий покупатель недобросовестно ее взял.

- Компрометация. Зная основные реквизиты, не так сложно создать дубликат карты или просто ввести их при оплате в интернете. Не стоит держать карты на виду, например, пока стоишь в очереди на кассу в магазине, или отдавать карту официанту для оплаты.

- Вирусы. Часто карта используется для оплаты через сайты, или она привязывается к различным приложениям. На любых устройствах (ПК или телефонах) должна стоят антивирусная защита. Очень просто вирусы могут попасть на устройства, скачать и передать информацию третьим лицам. При этом хозяин устройства даже об этом не будет знать. Схватить вирус можно при посещении сайтов, при открытии ссылок, которые приходит по СМС.

- СМС. С помощью СМС на номер 900 можно совершить достаточно много денежных операций, например, пополнить счет телефона или перевести деньги другому человеку. Это удобство иногда может привести к денежным потерям. Если мошенники вытащат телефон и карту, то они сразу получают полный доступ к счету. Через СМС можно запросить баланс и сразу перевести все деньги себе. Рекомендуется не держать карту и телефон в одном месте, а на телефон лучше всегда ставить блокировку. Мошенникам будет труднее списать деньги, а у владельца гаджета будет больше времени, при обнаружении потери, чтобы предпринять все действия по минимизации потерь.

Как защитить свои деньги на карте?

- Никому не передавать свою карту.

- Не сообщать ПИН-код или иные коды третьим лицам, даже если звонят по телефону и представляются сотрудниками банка.

- Стараться не показывать карту в многолюдном месте.

- Хранить карту в сумке или дальнем кармане, откуда тяжело ее достать мошенникам.

- Подключить мобильный банк. Стоимость от 30 до 60 рублей в месяц. Это небольшая плата за своевременное уведомление об операциях.

- Не хранить карту вместе с телефоном.

- Не записывать ПИН-код на карте, закрыть ПИН-код рукой при вводе в банкомате.

- Периодически проверять выписки о списаниях в личном кабинете или в офисе банка.

- При пользовании банкоматом стоит внимательно осмотреть на предмет посторонних вещей, камер и пр.

Случаи воровства по картам Сбербанка.

Случаи списания денег с карт в Сбербанке нередки. Однако, в большинстве виноваты сами владельцы пластика. Они сообщают третьим лицам свои пароли, одноразовые коды. Особенно подвержены этому пожилые люди. Чаще всего им приходит СМС о списании денег с карты. Они не замечают, что СМС поступило с мобильного номера. В тот же момент поступает звонок «якобы сотрудника банка», который сообщает, что сейчас они хотят заблокировать списание с карты и им нужно сообщить код из СМС. В состоянии аффекта люди сообщают всю информацию и через пару минут лишаются всех накоплений.

Фишинг тоже сейчас активно используется для кражи данных карт. Мошенники рассылают письма с вирусами с похожих е-майлов, где даже присутствует название банка или его модификация. Открывать такие письма или вложения в них не стоит.

Скимминг используется в банкоматах и терминалах. Это накладные фальшь-панели, где вводится ПИН-код, или устройства считывания информации и пр. Пользоваться банкоматами и терминалами лучше в отделениях банка. Даже в торговых центрах часто случаются инциденты выявления скимминговых устройств.

Таким образом, соблюдая меры простой безопасности, можно надежно сохранить свои деньги на карте.

Популярные вопросы и ответы

Стоит ли закрывать вклады в банках, т.к. деньги могут украсть?

Почему держать деньги на карте или депозите выгоднее, чем дома?