Как спастись от инфляции?

Инфляция — это обесценивание денег. За одну и ту же сумму сегодня и через год можно купить разное количество сахара. Сегодня больше, завтра меньше. А все из-за инфляции. Инфляция есть по всему миру, в том числе в США. Из-за инфляции покупательная способность денег падает.

Почему есть инфляция?

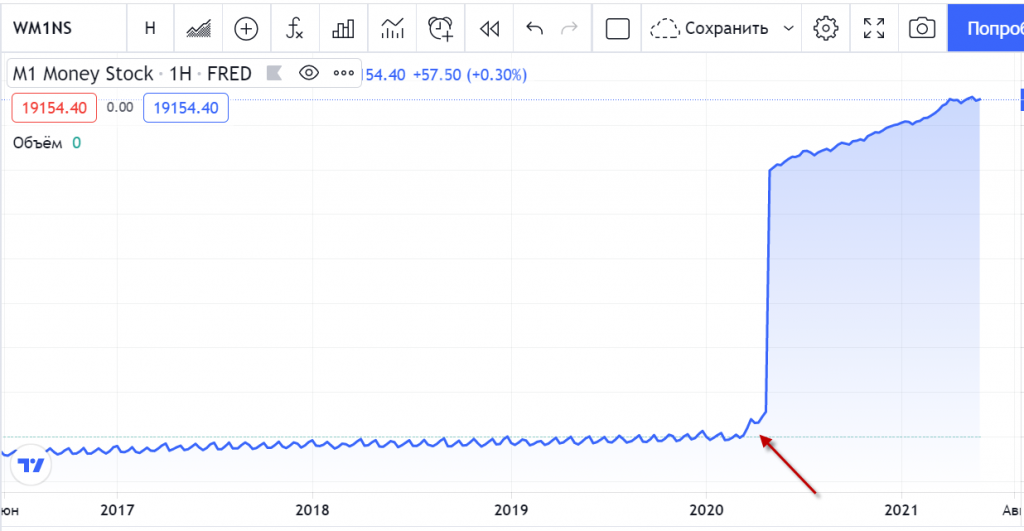

Инфляция возникает из-за вливания денег в экономику(включили печатный станок). Посмотрите, сколько влито и напечатано было денег в США начиная с марта 2020 года.

Раз деньги печатаются, значит стоимость одного доллара становится меньше. Цены и количество денег находятся в прямой зависимости. Чем больше денег, тем больше цены.

Количество денег в обращении и цены соотносятся следующим образом

где M — денежная масса, V — Скорость обращения денег, P — цены, T — количество сделок. Из этой формулы видно, что при росте денежной массы M скорее всего вырастут цены P. Т.е. любое включение денежного станка порождает инфляцию.

Есть также продуктовая инфляция, когда продовольствие продолжает из за различных факторов:

- Рост цен на топливо, из-за чего дорожают цены на перевоз и доставку продовольствия

- Удорожание товаров в результате неурожая, слишком жаркой или дождливой погоды, стихийных бедствий

- Сокращение предложения и рост цен в результате снижения объемов производства, которые могут быть связаны например с эпидемией Covid. Люди сидят дома, производить продовольствие некому, значит его будет меньше и предложение будет меньше спроса

- Дефицит, связанные с выпуском оборудования для производства продуктов. Многие машины сейчас работают автономно, собирают урожай, обеспечивают полив растений. Обратная сторона автономности — необходимое использование процессоров, которые состоят из полупроводников. Дефицит полупроводников приводит к дефициту техники и оборудования, что сказывается на производстве товаров.

В чем НЕ получится пересидеть инфляцию?

Пересидеть инфляцию в просто наличности не получится, т.к. деньги так или иначе обесцениваются. Брать рублевые облигации тоже особо нет смысла. При налоге 13% доходность получается достаточно небольшая и может не покрыть инфляцию.

Смысла держать деньги на вкладах также нет. При ставках 4-5% годовых в рублях и при наличии налога на вклады мы получаем доходность, которая меньше даже, чем в рублевых облигациях.

Инфляционные облигации — инструмент защиты, который не работает

Для защиты от инфляции был разработан специальный инструмент — инфляционные облигации(ОФЗ-ИН). Номинал этих облигаций индексируется на уровень инфляции. ИН — означает Индексируемый Номинал.

Инфляция в РФ определяется как уровень потребительских цен. Индекс потребительских цен публикуется РосСтатом РФ.

Найти значения данного индекса можно на странице информации о выпуске облигации на официальном сайте Минфина РФ.

Для расчета стоимости облигации на текущий момент берется ИПЦ на текущую дату и делится на ИПЦ на дату размещения.

Полученное значение умножается на 1000 — номинал облигации. Купон выплачивается по ставке 2.5% годовых от номинала 2 раза в год. Пример такой облигации можно найти на официальном сайте Московской биржи по ссылке — ОФЗ ИН 52002

👉 ОФЗ ИН — достаточно сложный инструмент, который не совсем защищает от инфляции. С учетом налогов и низкой ставки купона вряд ли получится перегнать инфляцию.

Драгоценные металлы — защитная от инфляции отрасль

Из возможных вариантов сохранения накоплений от инфляции можно выделить два варианта

Первый — драгоценные металлы. Второй — защитные отрасли, где спрос постоянен и не зависит от посторонних факторов: коммунальные компании, компании энергетики

Для драгоценных металлов — Золото, Серебро, Платина, Палладий. При росте инфляции цены на драгоценные металлы пойдут вверх. Для покупки подойдут ETF фонды, которые ориентированы на один или несколько драгоценных металлов. К примеру — FinEx Gold ETF — инвестирует и хранит физическое золото. Т.е. фонд владеет золотыми слитками, купленными на деньги инвесторов. Цена привязана напрямую к цене золота. За свою работу фонд берет комиссию 0,45%, которая учитывается в стоимости ETF.

Рекомендуется инвестировать в металлы в долларах, чтоб уменьшить влияние на ваше сбережения курса рубля.

Второй вариант инвестирования в драгметаллы — покупка акций добывающих компаний. Можно рассмотреть Полиметалл, Полюс Золото, Петропавловск, Newmont Gold. Тут вложение в металлы происходит не на прямую, а за счет роста цены акций и дивидендов. При росте цен на металлы при инфляции доход таких компаний тоже вырастет, т.к. они будут продавать металл по бОльшей цене. В результате держатель акций получит бОльшие дивиденды или стоимость акций вырастет.

Защитные от инфляции отрасли

Защитные отрасли — отрасли, спрос в которых всегда постоянен. К таким отраслям можно отнести:

- Коммунальные компании — поставщики и производители электричества, тепла. Можно взять наши русские Россети, ЛенЭнерго, зарубежные Pennsylvania Power and Light, NextEra Energy

- Компании, предоставляющие услуги сотовой связи. Можно рассмотреть такие компании как МТС, AT&T, Verizon

- Товары повседневного спроса и продавцы продовольствия: Магнит, Лента, Пятерочка, Coca-cola, PepsiCo

При росте инфляции спрос на эти услуги не упадет, а кое-где даже вырастет. Т.е. компании будут показывать стабильные отчеты и стабильный денежный поток. Обычно это дивидендные истории. Колебаться курс этих акций будет минимально. На дивидендах можно заработать.

В заключение

Не надо бояться инфляции и бежать каждый раз покупать акции или драгоценные металлы в качестве защиты. Рост цены драгметаллов будет, когда будут высокие инфляционные ожидания. Если инфляция прекратит расти, то нужно зафиксировать доход и продать драгметаллы. Иначе можно уйти в минус.

Все описанное выше не является индивидуальной инвестиционной рекомендацией.