Что такое Escrow-счет и зачем он нужен?

В банковском перечне счетов есть счет с интересным названием эскроу. В последнее время его часто стали обсуждать в СМИ, а депутаты рассматривают его при внесении поправок в законы. На Западе уже давно эскроу-счета используются в расчетах и сделках.

В России данный инструмент появился в 2014г.

Эти счета открываются банком для сохранения и блокировки денег, полученных от одного участника сделки и дальнейшей передачи этой суммы второй стороне при выполнении оговоренных условий. Чаще всего эскроу работает при работе с недвижимостью. В международной практике эскроу широко популярны не только на в Европе, но и в Азии.

Несмотря на то, что в некоторых странах механизм работы эскроу еще не совсем отрегулирован, например, как в России, он известен и достаточно удобен. Он обеспечивает выполнение договорных обязательств, неважно о какой сфере идет речь, будь то простые сделки купли-продажи квартиры, самолета, лицензионные сделки, поглощение и слияние целых компаний и пр.

Если какая-то из сторон не исполнила взятые обязательства, участник вернет себе свои деньги, которые должны были передаваться получателю, в силу неисполнения обязательств. Ранее в России приходилось прибегать к международному праву, сейчас же право заключать и работать с договорами эскроу частично оговорена в российском законодательстве.

Что такое счет эскроу?

Это спецсчет, открываемый для временного хранения денег до момента их выплаты с целевым назначением. Чаще всего эскроу-счета открываются при сделках с недвижимым имуществом. Покупатель переводит на него свои деньги до того времени, как к нему переходит право собственности на объект. После этого деньги переводятся на счет продавца. В такой сделке принимают участие три стороны: продавец, банк-агент и покупатель.

Эксперты отмечают, что законодательная основа эскроу в России пока еще сырая и требует доработок. Новые поправки в законы будут предусматривать, что деньги на этих счетах не будут попадать в конкурсную массу при банкротстве.

На текущий момент популярна форма расчетов при сделках с недвижимостью через банковскую ячейку. Здесь все просто и понятно: стороны собрались, пересчитали деньги, арендовали ячейку, положили сумму, закончили сделку и забрали сумму. Так вот, эскроу – это та же ячейка только в безналичной форме. Однако, все равно риэлторы пока не спешат пользоваться этим счетом. Это связано с тем, что поход в банк с крупной суммой может выйти боком.

Банки усиленно отслеживают легальность происхождения денег. Взять банк может от клиента любую суму, а потом также легко может ее заблокировать до предоставления подтверждения легальности денег. Многие клиент не горят желанием открывать реальную сумму сделки и объяснять банку, а тем более и доказывать, откуда у него деньги.

На сегодняшний день в нашей стране даже нет статистики по открытым эскроу-счетам, поскольку их достаточно мало, и собирать для статистики нечего. Существует также масса юридических вопросов, на которые пока не официальных ответов, поэтому с экспериментами банки не спешат.

Как открыть эскроу-счет?

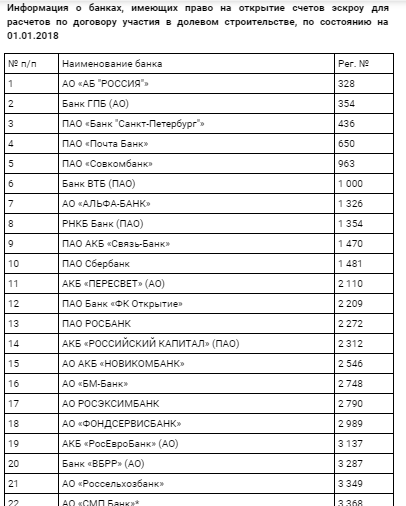

Владельцами эскроу могут стать юрлица, ИП, физлица. Эти счета открываются только в банках и предлагают их только около 20 крупных банков. Список есть на сайте Банка России.

В процессе открытия:

- Составляется и подписывается трехсторонний договор.

- Регистрируется счет.

- Размещается оговоренная сумма, которую планируют использовать для выполнения расчетов по сделке.

- Банк обеспечивает сохранность и неприкосновенность денег на счете до выполнения оговоренных обязательств. Как только все условия будут исполнены, банк обязуется перечислить заблокированные средства и закрыть договор.

При неисполнении обязательств одним из участников, деньги возвращаются хозяину. Некоторые сравнивают эскроу с аккредитивами (денежное обязательство, принимаемое банком по поручению стороны-плательщика). На самом деле у этих инструментов есть отличия. У эскроу более гибкий подход к бизнес-сделкам. Стороны могут влиять на основания, при наступлении которых получатель будет иметь доступ к денежным средствам. Агент-банк также обязан проверять наступлений утвержденных условий и проверять документы более внимательно. Кроме этого, на счет эскроу могут вноситься не только деньги, но и любое имущество.

Стоимость услуг по эскроу пока что выше стоимости аккредитивных расчетов, т.к. к договору-эскроу выставляется больше требований. Стандартных расценок по этим счетам нет, поскольку стоимость зависит от сложности сделки, рисков, участвующих сторон и проч.

Где используется эскроу?

Как было сказано выше, чаще всего этот счет используется при сделках с недвижимостью. В зарубежных странах на сделки с использованием этих счетов приходит наибольший процент заключаемых контрактов. Обычно на баланс счета зачисляются деньги, но в международной практике на нем может учитываться любая вещь, включая интеллектуальную собственность и права на нее, а агентом может выступать не банк, но и нотариус или адвокат.

Преимущества и недостатки счета-эскроу.

Главным достоинством эскроу является минимизация финансовых рисков, исключение контакта с мошенниками, фальсификации денег. Если в случае с ячейкой приходится пересчитываться и проверять каждую купюру, то в эскроу расчеты проводятся в безналичном порядке. Со своей стороны банк ведет наблюдение за проводимой сделкой, что является гарантией исполнения обязательств сторонами. При необходимости стороны могут вносить изменения в договоре, заключать доп.соглашения.

После поправок в закон о долевом строительстве дольщики также будут использовать счета-эскроу. Туда они будут перечислять деньги за покупку квартиры. Пока застройщик не выполнит своих обязательств и передаст готовую квартиру, воспользоваться деньги и обмануть дольщика он не сможет. Правда, не имея живых денег, застройщикам будет сложно сдавать объекты в срок, и вся суть долевого строительства будет потеряна.

Из недостатков выделяют то, что законодательная база эскроу пока еще не готова полностью. Есть много вопросов, на которые нет ответов. Сам инструмент несложен, но невыясненные нюансы пока заставляют относиться к нему настороженно.

В каких банках можно открыть счета эскроу?

На текущий момент счета эскроу можно открывать в 20 банках.

При звонке на горячую линию Альфа Банка, Газпромбанка, ВТБ, Росбанка специалисты колл-центра ответили, что никогда не слышали о таких счетах, поэтому не могут дать по ним консультацию.

Информацию по комиссии за открытие предоставили:

| Банк | Комиссия за открытие |

|---|---|

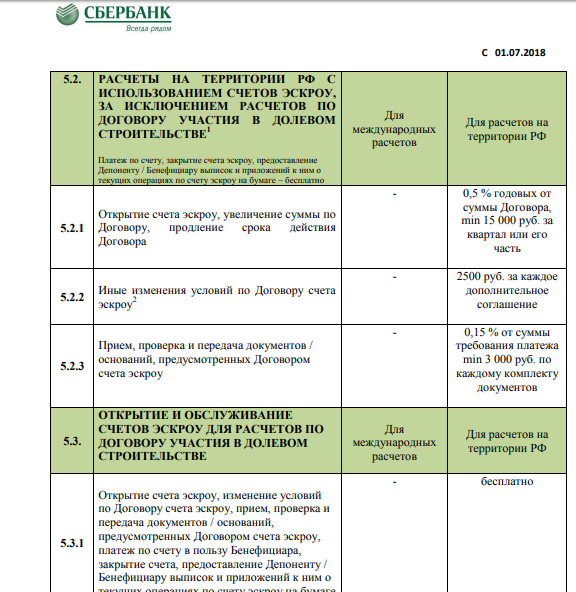

| Сбербанк | 0 руб. по сделкам ДДУ 0,5 % годовых от суммы Договора, min 15 000 руб. за квартал или его часть |

| УБРиР | 2000 р. |

| Банк Санкт-Петербург | Бесплатно |

Вот как выглядят тарифы на Escrow счет в Сбербанке

А вот тарифы банка Санкт-Петербург

Таким образом, счета эскроу не распространены в банковской практике, что даже в служба поддержки крупных банков не смогли дать консультацию. Вполне возможно, что после принятия нужных поправок в законодательство, счета станут более известными и востребованными. Пока же в массовом сознании наших граждан расчеты в наличной форме играют большую роль и люди доверяют этому больше, чем расчета в безналичной форме.

Таким образом, счета эскроу не распространены в банковской практике, что даже в служба поддержки крупных банков не смогли дать консультацию. Вполне возможно, что после принятия нужных поправок в законодательство, счета станут более известными и востребованными. Пока же в массовом сознании наших граждан расчеты в наличной форме играют большую роль и люди доверяют этому больше, чем расчета в безналичной форме.

Смотрите Презентация счета Escrow в России, вам станет все более понятно.