Что такое банк эквайер?

У владельцев пластиковых карт на слуху есть такие выражения, как «банк-эмитент» и «банк-эквайер». Многие считают, что это равнозначные понятия. На самом деле отличие здесь огромное. По сути, это два конца одной цепочки. Если банк-эмитент – это банк, выпустивший и обслуживающий карту, то банк-эквайер – это банк, через который проводятся операции по карте. Процесс безналичной оплаты с карты занимает несколько секунд.

За это время проводится огромное количество операций и сигналов между банком, выпустившим карту, и банком, проводящим операцию. Весь этот процесс полностью автоматизированный и проводится без участия человеческого фактора. Он не доставляет каких-либо неудобств для клиента. Что такое банк-эквайер и как он работает, рассмотрим в этой статье.

Что такое эквайринг?

Это процесс приема к оплате банковских карт через терминалы и банкоматы на торговых точках. Прием связан с целым комплексом финансовых операций, выполнением расчетов и платежей. Эквайринг, как банковская услуга, дает возможность торговым организациям принимать к оплате банковские пластиковые карточки. С технической точки, эквайринг проводит автоматизированные расчеты по картам через процессинговый центр, расположенный в банке и связанный с сетями Visa, Mastercard и проч.

Для владельца карты вся суть эквайринга сводится к тому, что нужно вставить карту в терминал (или приложить по технологии Pay Pass или Pay Wave), ввести ПИН-код, оплатить покупку и забрать товар. За эти считанные секунды машины проводят операции обработки и передачи данных, проверяют, хватит ли денег на карте, получают от банка-эмитента информацию о том, можно ли проводить транзакцию или нет. Все данные проходят через участников цепи банковских расчетов, зачастую географически расположенных в разных городах и странах.

Для этого торговая компания заключает с банком договор, в рамках которого банк предоставляет платежный терминал, настраивает программное обеспечение и оказывает всю необходимую поддержку. Эквайрингом занимается банк-эквайер.

Что такое банк-эквайер?

Это кредитная организация, организующая процесс эквайринга, путем снабжения торговых точек специальными терминалами, и проводящая полный комплекс финансовых операций. Данный перечень включает в себя:

- Проведение авторизации карты на предмет ее действительности и работоспособности.

- Обработка запросов по карте.

- Гарантированное перечисление денег от эквайера на расчетный счет торговой организации, где была совершена операции.

- Обработка электронной документации, которая подтверждает совершение сделки.

- Распространение стоп-листов, содержащий перечень карт, по которым приостановлены операции (например, в связи с блокировкой карты, нехваткой средств и проч.).

- Банк-эквайер обучает сотрудников торговой организации обслуживанию клиентов-держателей карт, оказывает всяческую поддержку при работе.

Банк-эквайер может быть и банком-эмитентом. Например, у клиента есть карта Альфа-Банка, по которой он снимает наличные в банкомате Альфа-Банка, или оплачивает покупки в магазине, где установлен платежный терминал Альфа-Банка.

Часто бывает так, что эквайер и эмитент – это разные организации. Например, у клиента есть карта Тинькофф, и он снимает с нее наличные в банкомате Бинбанка. В этом случае Тинькофф будет эмитентом, а Бинбанк – эквайером.

Как стать банком-эквайером?

Услуги эквайринга есть почти во всех крупных банках. Для этого нужно иметь свой процессинговый центр для обработки информации и устанавливать платежные терминалы на торговых точках, обеспечивая бесперебойную работу. Если своего процессингового центра в банке нет, то техническую сторону он может передавать специализированным сервисным организациям.

Как проходит транзакция по эквайрингу?

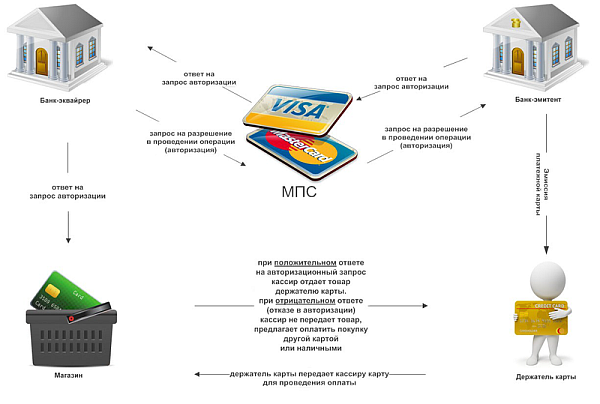

Весь процесс состоит из следующей цепочки:

- Держатель карты предъявляет ее в торговой организации для совершения покупки.

- Вводит ПИН-код или прикладывает карту к устройству (при наличии опции бесконтактной оплаты).

- Банк-эквайер делает запрос на авторизацию нужной суммы в банк-эмитент через платежную систему.

- Банк-эмитент проверяет карту на работоспособность, размер баланса.

- При положительном ответе авторизация подтверждается и оплата проходит. Покупателю отдают карту, чек с POS-терминала и покупку.

- При отрицательном ответе операция отклоняется с ответом, например, «ваша карта заблокирована» или «недостаточно средств на счете» и проч.

Несмотря на то, что покупка будет оплачена «в моменте», реальный взаиморасчет происходит в течение нескольких дней. Увидеть этот процесс каждый владелец карты может по выписке. Необработанные операции находятся в состоянии HOLD или «замороженные». Длится этого обычно в течение 1-3 рабочих дней. Эквайер обязан перечислить деньги торговой организации за это время, а после этого предоставить клиринговые документы, подтверждающие оплату в банк-эмитент и получить от него «замороженные» на счете клиента деньги.

Несмотря на то, что покупка будет оплачена «в моменте», реальный взаиморасчет происходит в течение нескольких дней. Увидеть этот процесс каждый владелец карты может по выписке. Необработанные операции находятся в состоянии HOLD или «замороженные». Длится этого обычно в течение 1-3 рабочих дней. Эквайер обязан перечислить деньги торговой организации за это время, а после этого предоставить клиринговые документы, подтверждающие оплату в банк-эмитент и получить от него «замороженные» на счете клиента деньги.

По статистике, люди предпочитают оплачивать картой покупки. При этом тратят они на 20-30% больше, чем, если бы оплачивали наличными деньгами. Оплата картой позволяет отслуживать свои расходы и освобождает от необходимости постоянно пересчитывать деньги, брать сдачу. Торговые организации, имеющие у себя платежные терминалы, выглядит в глазах клиентов престижнее и солиднее. Для них эквайринг является удобным в плане того, что не нужно заниматься инкассацией денег. Также исключается вероятность попадания фальшивых купюр, увеличивается товарооборот и клиентопоток.

За проведение операции банк-эквайер взимает с торговой организации комиссию в установленном размере – в среднем 1-5%. Важно, что данную комиссию платит не клиент, а магазин. Делать дополнительную наценку при оплате картой торговая организация не имеет права, поскольку на сторону клиента встают платежные системы. Они запрещают увеличивать цены при желании клиента оплатить картой. Схема взаимодействия здесь сложная, многофакторная и закрытая для посторонних.

Если речь идет о снятии наличных в банкомате, то тут уже комиссию платит сам клиент. Так происходит, если эмитент и эквайер не совпадают, и между ними не заключены партнерские отношения. По сути, человек пользуется услугами банка-эквайера, использует его производственные мощности, ресурсы, поэтому эмитент удерживает комиссию, чтобы потом рассчитаться с эквайером.

Кто занимается в банке эквайрингом и какие нормативные документы его регламентируют?

В банке-эквайере есть специальный отдел эквайринга, который отвечает за проведение операций, обработку информации и техническую поддержку. Специалисты заключают договора на торговый эквайринг, выезжают и устанавливают терминалы, обучают персонал работе с устройствами, следят за бесперебойностью работы процессингового центра (если он расположен в банке), своевременно устраняют неполадки.

Процесс эквайринга регламентируется внутрибанковскими нормативными актами, ФЗ № 203 от 3 июня 2009 года «О деятельность по приему платежей физических лиц….», ФЗ №161 от 27 июня 2013 года «О национальной платежной системе» и проч.