Кредитный Рейтинг страны

Простых граждан почти не волнует тема кредитных рейтингов страны в обычной жизни. В банковской сфере и сфере бизнеса рейтинги играют большие роли. В последний год международные рейтинговые агентства стали основными ньюсмейкерами в СМИ. Даже на самых обыденных форумах и изданиях, не относящихся к финансово-экономическим, можно прочитать новости о снижении кредитных рейтингов в странах ЕС. Эти темы присутствуют в ежедневных новостях наряду с политическими событиями и чрезвычайными происшествиями.

Что такое кредитный рейтинг страны?

В общем смысле, рейтинг представляет собой мнение экспертов относительно чего-либо. В быту можно встретиться, например, с рейтингами гостиниц (1-5 звезд). При этом пятизвездочные гостиницы отличаются друг от друга условиями проживания, обслуживания, отдаленности от моря и проч. Рейтинг призван облегчить процесс поиска наилучшего варианта.

Повышение рейтинга – это хорошо, а вот понижение – уже хуже. Понижение рейтинга целой страны может вызвать в самой стране панику в управлении и среди простых граждан. Поэтому страны и значимые организации так ревностно отслеживают рейтинги государств и проявляют бурную реакцию на очередное изменение.

Кредитный рейтинг страны – это оценка способности государства выполнять свои финансовые обязательства перед партнерами. Рейтинг рассчитывается на основании прошлой и текущей деятельности, а также размере взятых на себя обязательств. Предназначение рейтинга заключается в предоставлении потенциальным инвесторам информации о своевременном возврате взятых обязательств. Рейтинг страны оценивается по риску вложения в ее инфраструктуры, а также размеру госдолга, уровню коррупции, динамике инфляции, политической обстановке. Инвесторам рейтинг дает понять, стоит ли вкладываться в системно-значимое предприятие страны или какую-то ее отрасль.

Хотя рейтинги и являются относительными показателями, но они активно влияют на процентные ставки, стоимость долговых обязательств и доходность вложений.

Кто присваивает рейтинги?

Рейтинги бывают национальными и международными. Присваивать их могут местные и мировые рейтинговые уполномоченные организации – агентства. Это коммерческие структуры, занимающиеся оценкой платежеспособности эмитентов. Они присваивают рейтинги ведущим организациям, госорганам и целым государствам. Самыми известными и уважаемыми мировыми агентствами являются Standart & Poors, Moody”s. В свое время они появились в США, как национальные, но быстро завоевали популярность и вышли в ранг мировых. Они оценивают всевозможные предприятия, отрасли, банки и страны. В России работают Национальное рейтинговое агентство, Рус-Рейтинг, Эксперт РА, АК&М. Они присваивают рейтинги российским организациям, банкам, отраслям.

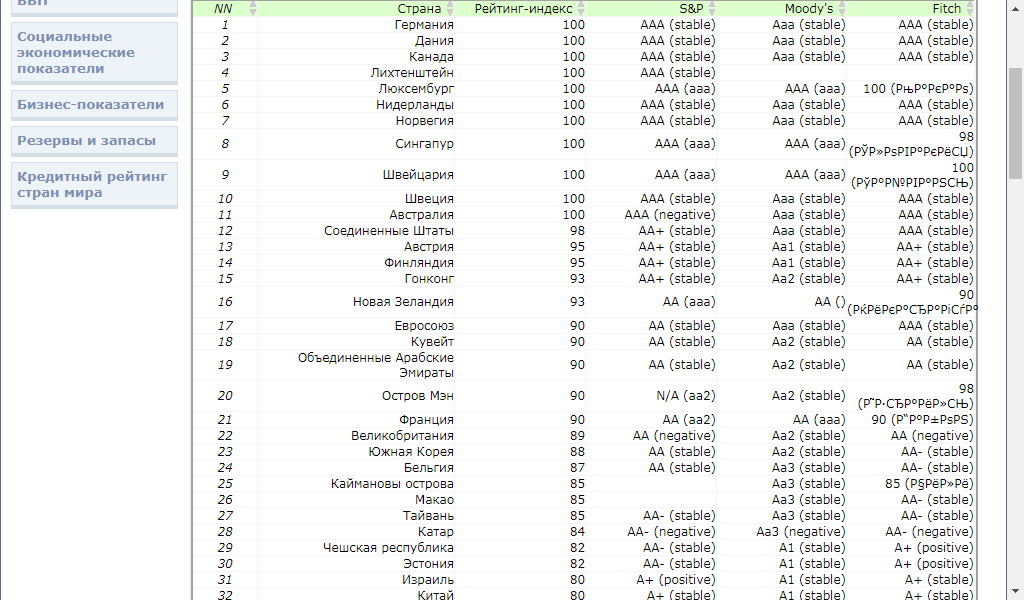

Общий рейтинг страны рассчитывается, как среднее значение трех международных рейтингов. Наивысший балл равен 100. Рейтинги выставляют еженедельно в баллах.

Пример рейтингов стран:

По состоянию на конец 2017 года, России был присвоен рейтинг ВВ+ позитивный, Ва1 стабильный и ВВВ- позитивный, что переместило нашу страну на 69 место из 145.

Таким образом, мировые агентства проводят исследования эмитентов и государственных финансов. Рейтинги заказываются самими организациями для привлечения потенциальных инвесторов. Они предоставляют данные, после чего агентство присваивает рейтинг. Здесь есть одна погрешность. Если агентство не является аудитором и не проверяет достоверность представленной информации.

Если заказчик задал себе цель ввести в заблуждение и предоставил ложную информацию, то и рейтинг не будет отражать действительности. Исходя из этого, агентства не дают стопроцентной гарантии надежности и иногда жестко ошибаются. Часто им выдвигают обвинения в купленных рейтингах и непрозрачности методов оценки.

Если учесть, что ни у кого нет иных источников информации о надежности того или иного эмитента, то мнения агентств о платежеспособности, управления и риске дефолта воспринимается, как руководство к действию. Репутация агентства играет немаловажную роль, и чтобы не нанести вред своему бизнесу, когда реальность не совпадет с присвоенным рейтингом, мировые агентства стараются вести независимую оценку.

Зачем нужны кредитные рейтинги?

Они помогают инвесторам оценить финансовую надежность страны для последующего вложения в нее денег. Финансовая система уже перешла на глобальный уровень, и инвесторы с одного полушария делают вложения в компании государств другого полушария. Если бы не было подобных рейтингов, им бы пришлось долго изучать особенности каждой страны и ее аналитику, зачастую выбирая объекты для инвестирования наугад. Это приводит к падению мобильности капитала.

Если взять историю, то возникновение рейтингов связано с требованием европейских банкиров, которые финансировали железнодорожную отрасль в США, введения независимых экспертов, которые смогли бы отделить устойчивых заемщиков от подозрительных дельцов бизнеса. Генри Пур разработал анкету для компаний и впервые опубликовал результаты опроса.

При этом, он жестко высказался о тех, кто отказался отвечать или дал ложные ответы. Постепенно компания расширилась и получила свое название Standart & Poors. Многие организации обратили внимание, что те, кто раскрыл о себе информацию в анкете Генри Пура ,быстрее остальных получал деньги от инвесторов. После этого игнорировать аналитические оценки в издательстве было уже сложно.

Таким образом, имея общепризнанный рейтинг, даже самый неопытный инвестор может исключить компании и страны с низким рейтингом, выбрав наиболее надежный по оценки рейтингового агентства. Это увеличило объемы инвестирования и облегчило жизнь инвесторам на рынке, который уже пугает разнообразием объектов вложения.

Как обозначается рейтинг?

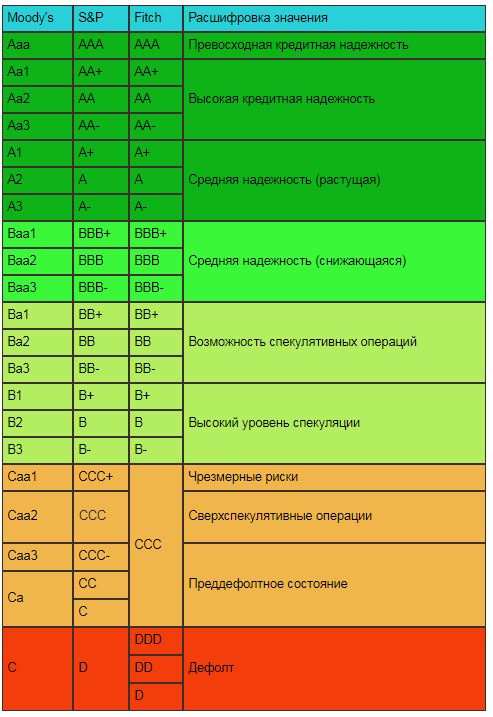

В рейтинговании используются системы рейтинговых шкал в диапазоне ААА до D или абсолютная надежность до дефолта. Также есть промежуточные ступени. Чем они ближе к ААА, тем выше уровень платежеспособности. Близость к С или D говорят о наступающем дефолте и высоком риске вложения. Хотя в совокупности учитывается средняя оценка от трех агентств, в отдельности их мнения могут не совпадать.

Примеры обозначений рейтингов:

Общепризнано, что страны, имеющие рейтинг ниже ВВВ-, торгуют «мусорными» или спекулятивными облигациями с большой вероятностью невозврата вложений. Обязательства с рейтингами от ААА до ВВВ считаются инвестиционными.

Случалось и так, что рыночные реалии противоречили выставленным рейтингам. Например, банк Lehman Brothers имел рейтинг не ниже А от трех агентств и объявил о своем банкротстве. Как было сказано выше, рейтинговые агентства могут стать жертвами фальшивых сведений.

В том и заключается масштабная проблема. Гигантские объемы денег инвестируются по всему миру по главному критерию – кредитному рейтингу. Государства отбирают фонды для инвестирования, имеющие рейтинги не ниже ВВВ-. Часто инвесторы даже не имеют представления об эмитентах, но могут найти их рейтинг надежности. И это будет считаться достаточным, чтобы принять решение о вложении.

В свою очередь агентства оградили себя от ответственности массой «но». Они не отвечают за инвестиционные последствия , а только дают экспертное мнение. Это ставит их оценку между двух огней: с одной стороны инвесторы, которые злятся на то, что их не предупредили об ухудшении финансового положения выбранного объекта, а с другой – эмитенты, которые хотели пережить временные трудности, но опережающий рейтинг отобрал шансы на спасение.

По мере того, как международные агентства США присваивают негативные оценки европейским эмитентам, для них повышается стоимость займов. Власти ЕС высказываются все резче о том, Европа и остальные государства становятся заложниками американской оценки, действующих в интересах США.

Даже снижение рейтинга США с ААА до А+ трактуется, как давление на конгресс перед очередным голосованием. Американский журналист Томас Фридман, трижды обладатель пулитцеровской премии, еще в 99-х годах высказался, что в мире есть две суперсилы: США и рейтинговые агентства. Если США может разгромить с помощью бомбардировки, то агентства нанесут удар снижением кредитного рейтинга. И тут еще надо поспорить, кто из них более могущественен.

Рейтинговые оценки могут вызвать долговые кризисы, «рыночные пузыри» и ощутимые колебания котировок. Они имеют огромную власть над настроениями инвесторов. Система получения рейтинга, которая была создана, чтобы помогать в решениях, по сути, стала заменять систему выбора инструментов вложения.