Инфляция и ваши сбережения. Как инфляция влияет на вклады?

Слово «инфляция» находится постоянно на слуху. Об этом говорят СМИ, политики, экономисты и самые простые люди, включая бабушек у подъезда. Одни твердят, что инфляция выросла и съела все накопления, банки убеждают вкладчиков, что они смогут уберечь их деньги от обесценения, если открыть вклад. Рассмотрим, что такое инфляция, как она влияет на накопления и какие последствия имеет.

Что такое инфляция?

Она представляет собой постоянный процесс падения стоимости денег. Другими словами, это обесценение средств во времени. Если сегодня, имея сто рублей, покупатель может приобрести четыре батона, то через год на эти же сто рублей он купит только три батона. Таким образом, с учетом инфляции сегодняшние 100 рублей через год будут эквиваленты сегодняшним 85 рублей.

Инфляционный индекс рассчитывается исходя из многих параметров. Специалисты учитывают общее изменение цен по стране на большой перечень товаров, включая продукты питания, коммунальные услуги, энергоресурсы, размеры импорта и экспорта и проч.

В зависимости от сезона значение индекса может меняться. Например, летом не нужно платить за отопление, соответственно цена за коммунальные услуги падает, что влечет его падение. Или, осенью цены на овощи снижаются в виду большого наличия, следовательно, и инфляция тоже будет снижаться.

По состоянию на начало мая 2015 году инфляционный уровень оценивается в 16,4%. Для сравнения, на начало апреля он составлял 16,9%. Причиной снижения стало падение цен на овощи и фрукты на 3,7% в апреле. В Минэкономразвития считают, что инфляция еще поднимется за лето до 17,5%, а по итогу всего года составит 12,4%. Банк России оценивает ее на 2015 года в рамках 12-14%.

Минусы инфляции для человека:

- Покупательная способность денег снижается. Если зарплата не корректируется в сторону увеличения, то фактически человек становится беднее на процент обесценения денег.

- Деньги переводятся в материальные блага. Чтобы сберечь обесценивающиеся деньги, люди начинают скупать товары. Это провоцирует большой спрос, следовательно, повышение цен и еще более сильные инфляционные процессы.

- Потери доходов по вкладам. Чем выше рост инфляции, тем больше она «съедает» номинальных денег. Если ставка по депозиту ниже инфляционного уровня, то фактически человек ничего не заработает на депозите, а в лучшем случае сохранит прежнюю стоимость своих накоплений.

Плюсы инфляции для человека:

- Уменьшение долга перед кредиторами. Этот момент является, наверно, единственным положительным. С учетом обесценения денег, заемщик уменьшает свой долг, выраженный в реальных деньгах. Но здесь не стоит забывать и про процентную ставку, которая с лихвой перекрывает инфляционный процент.

Влияние инфляции на вклады.

Стандартно, рост ставок по депозитам отстает от роста инфляции, Поэтому банковские вклады можно применять для сбережения средств, чем для их приумножения. Для установления процента по вкладам, банки ориентируются на инфляционный процент и ставку рефинансирования ЦБ РФ.

Экономисты выделяют две ставки по депозитам:

- Номинальная ставка, которая установлена в текущий момент времени и под которую размещает вклад.

- Реальная ставка, которая учитывает инфляцию.

Пример влияния инфляции

Средний процент по депозитам по состоянию на май 2015 году достигает 12%. Уровень инфляции оценивается в 16,9%. С учетом сохранения этой тенденции до конца года, вкладчик, разместивший средства ниже 16,9% годовых получит реальный убыток.

Если годовая инфляция окажется на уровне 12%, то фактически вкладчик только сохранит свои сбережения, не заработав дополнительного дохода.

Если уровень инфляции снизится до отметки 8% (как это было в 2014 году), то вкладчик получит дополнительную прибыль.

Какие должны быть условия депозита, что перегнать инфляцию и получить дополнительный доход?

Этот вопрос задают себе многие вкладчики, которые хотят не только беречь своих накопления от обесценения, но и приумножить их.

Первый ответ, который приходит на ум – это вложить средства под самый высокий процент (выше, чем инфляционный уровень) и не переживать за свой доход. Все бы хорошо, но не стоит забывать, что высокую доходность предлагают банки, которые испытывают недостаток ликвидности своего капитала или существует угроза кассовых разрывов. Вложив средства в такую организацию, они могут находиться в еще бОльшей опасности.

Крупные банки не предлагают большой прибыли, предпочитая не рисковать, вкладывая привлеченные деньги в высокорисковые активы. Поэтому, помимо высокой доходности, нужно обращать внимание при выборе депозита на другие условия, например, на капитализацию процентов. В этом случае проценты будут начисляться на основную сумму вклада и причисленные к ней проценты за предыдущий период.

Рассмотрим пример.

Рассчитаем, под какую ставку нужно вложить средства в размере 100 тыс.руб., чтобы получить доход в конце 2015 года?

По оценке ЦБ РФ уровень инфляции в 2015 году будет находить на уровне 12-14%. Возьмем для расчета 14%.

С учетом этого, к концу года наши 100 тыс. руб. превратятся в 86 тыс.руб.

Получается, чтобы получить хоть какой-то доход, мы должны разместить деньги на условиях от 14%.

Откроем депозит в банке Русский стандарт «Летнее удовольствие» под 15% на 1 год (проценты выплачиваются в конце срока).

Доход от вложения составит 15 тыс.р.:

Реальный депозитный доход с учетом инфляции составит 1 тыс.руб.:

Если выбирать депозит с капитализацией, то номинальная ставка может быть ниже уровня инфляции. Рассчитаем ее.

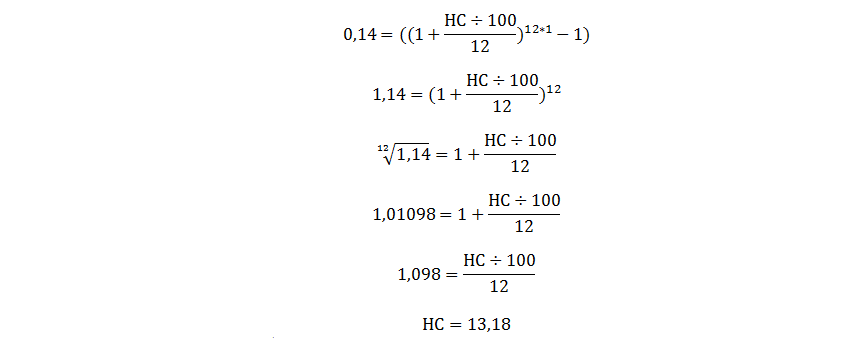

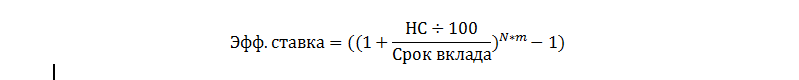

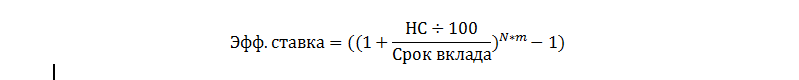

Расчет эффективной ставки производится по формуле:

Примем условие, что к концу года мы должны получить ЭС не ниже 14%, и рассчитаем номинальную ставку (НС) по депозиту с ежемесячной капитализацией.

Получаем, если выбирать вклад с ежемесячной капитализацией процентов, то можно ориентироваться на предлагаемую ставку от 13,18% годовых. С учетом капитализации, эффективная ставка получится выше 14%. Это позволит вкладчику получать дополнительный доход, кроме сбережения своих средств от инфляции.

При каком уровне инфляции нужно открывать вклады?

Золотое правило сохранения сбережений: открывать депозит под процент выше уровня инфляции. Банки не спешат предлагать такие условия. Самый оптимальный вариант – это диверсифицировать свои вложения, т.е. вложить часть денег на рублевый депозит, часть на валютный, а также в металл или ПИФы. Если где-то «прогорит», то остальные пакеты вложений должны компенсировать убытки.

Если уровень инфляции высокий, то оставлять деньги дома тоже не нужно. Лучше вложить на депозит под ставку, примерно равной уровню инфляции или выше. Это позволит защитить средства от обесценения хоть в какой-то мере. Стоит помнить, что отдавать деньги лучше всего в надежный банк, который применяет систему страхования вкладов(ССВ).

Если уровень инфляции небольшой (от ставки рефинансирования и ниже), то вложение в депозиты позволит не только защитить от падения стоимости сбережения, но и получить дополнительный доход.