Государственный реестр МФО ЦБ РФ – МФК и МКК

Микрофинансовые организации готовы выдать займы каждому желающему. Сумма займа рассчитывается от одной тысячи до миллиона рублей. Назвать сумму от ста тысяч минизаймом сложно, учитывая астрономический процент переплаты, да и выдается она только под залог недвижимости или автомобиля.

Рынок МФО состоит из нескольких тысяч участников. Одни ведут вполне легальную деятельность, а другие, наоборот, пытаются нажиться на неопытных заемщиках. В отличие от банков, МФО не подвержены такому строгому контролю. Периодически ЦБ подчищает рынок МФО от недобросовестных участников, но меньше их не становиться. Это связано с высокой востребованностью легких займов, ужесточение требований банков и отсутствию у населения белой стабильной зарплаты.

Чтобы не нарваться на мошенников, важно подойти к выбору МФО ответственно. Хоть в офисе микрокредиторов часто висят и лицензии и различная документация, их можно легко проверить на легальность. Проверка проводится по реестру МФО. Актуальный файл расположен для скачивания на сайте ЦБ. В него входят те МФО, которые ведут «белый» бизнес. В реестр не включены частные кредиторы и ИП. Ведением реестра занимается ЦБ.

Что такое государственный реестр МФО?

Технически, это список организаций, которые занимаются микрокредитованием. Список периодически обновляется. В него заносят новые компании и убирают те, которые не выполняют требований ЦБ. Порядок ведения реестра установлен приказом Минфина от 3 марта 2003 года №26н «Порядок ведения госреестра МФО». Данные, которые содержатся в реестре, являются общедоступными и открытыми и ведутся в электронном и бумажном виде.

Сведения о МФО, содержащиеся в реестре:

- Номер записи.

- Дата внесения в реестр.

- Номер выданного бланка о внесении.

- Государственный регистрационный номер.

- Официальное полное наименование МФО.

- Бренд или сокращенное наименование.

- Местонахождение.

- Дата исключения из госреестра.

За включение в реестр, МФО оплачивают символическую госпошлину в размере 1,5 тыс.руб., что на фоне драконовских процентов незначительно.

Как попасть в реестр МФО?

Чтобы попасть в реестр, компания должна собрать в ФСФР следующие документы:

- Заявление от руководителя МФО о внесении сведений в реестр.

- Копии учредительных документов.

- Решение о создании юрлица и утверждении учредительных документов.

- Решение об избрании органов управления компанией.

- Данные об участниках.

- Данные о местонахождении исполнительного органа.

- Выписки из реестров иностранных участников, подверждающие правовой статус иностранного ЮЛ.

- Квитанцию об уплате госпошлины за внесение в реестр.

Учредительные документы в обязательном порядке должны содержать информацию о том, что деятельностью компании является микрокредитование. Полученные доходы должны перенаправляться МФО на обеспечение ее деятельности, включая расходы на погашение кредитов, социальные, благотворительные, научные или культурные цели. Заполнением документов и их подачей занимаются сами учредители или нанимают стороннюю фирму, которая за определенную плату возьмется за это. Внесение в реестр происходит за 14 дней с даты поступления всех необходимых документов и отсутствия замечаний по ним.

Что означает наличие МФО о госреестре?

По большей степени, это формальная процедура. Внесение и исключение из реестра проводится быстро и без последствий для организации. Для клиента наличие МФО о реестре говорит о том, что выбранная фирма ведет легальную деятельностью и находится под малым надзором ЦБ. В случае проблем ЦБ вправе хоть как-то повлиять на МФО.

Если микрокредитор не числится в госреестре, однако, активно выдает займы и принимает деньги на хранение, то это должно насторожить. Эксперты рекомендуют не связываться с такими организациями, чтобы не попасть «на удочку» мошенникам.

Как проверить организацию на наличие в госреестре?

Проверка не требует особых знаний и навыков. Достаточно иметь доступ в интернет и компьютер. Для проверки надо:

- Зайти на сайт ЦБ (cbr.ru).

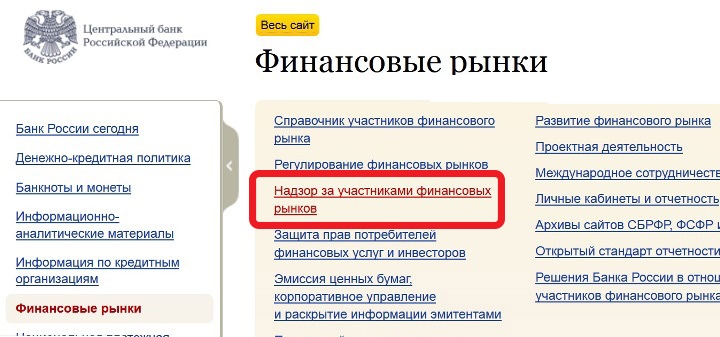

- В левой колонке найти раздел «Финансовые рынки».

- Перейти в подраздел «Надзор за участниками финансовых рынков».

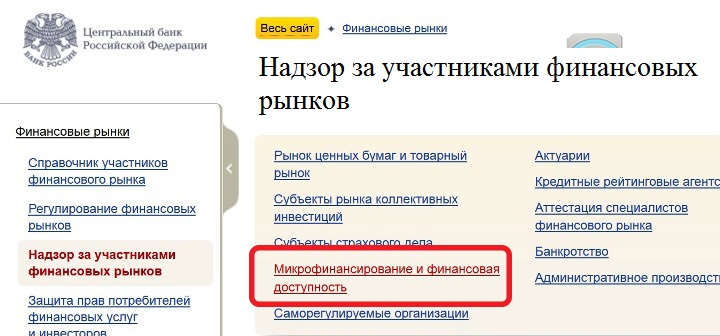

- Выбрать пункт «Микрофинансирование и финансовая доступность»

- Зайти в раздел «Субъекты микрофинансирования» и выбрать файл с названием «Госреестр МФО».

- Скачать выбранный файл и проверить выбранную МФО на наличие в списке. Госреестр МФО

В реестре есть две вкладки с действующими и исключенными организациями. Обновление производится раз в неделю.

За это время ЦБ способен исключить МФО из списка действующих. Если информация об МФО в реестре не найдена, то стоит уточнить параметры поиска (иногда бренд и реальное наименование могут отличаться). Если параметры заданы правильно, но организация так и не найдена, то здесь со 100%-ной вероятностью можно сказать о мошенниках, которые выдают себя за МФО. Обращаться к ним не стоит.

Таким образом, процесс проверки очень простой, но он поможет исключить аферистов и мошенников. Лучше затратить несколько минут на проверку, чем соблазниться выгодными условиями и потерять все.

Чем отличается МФО, МКФ и МКК?

Много лет микрофинансовый рынок работал отдельно от общего регулирования. В 2017 году ЦБ взялся за модернизацию этой отрасли. Одним из значимых событий стало разделение МФО на микрофинансовые (МФК) и микрокредитные компании (МКК). ДО 29 марта 2017 года все МФО обязаны были определиться со своим статусом, согласно ФЗ №151. К МФК ЦБ стал предъявлять более жесткие требования. Так, размер собственного капитала должен быть не менее 70 миллионов рублей. МФК по-прежнему выдает займы и привлекает денежные средства от 1,5 млн.р. от населения. У МКК такая возможность отпала. Они имеют право только выдавать займы.

Те компании, которые получили статус МФК стали иметь больше возможностей. На конец 2017 года 20 организаций в реестре имеют статус МФК, а остальные 2,4 тыс. компаний остались МКК. Жесткие требования ЦБ не позволили большинству МФО получить новый статус, хотя ожидалось, что он будет присвоен, как минимум, 100 компаниям. Эксперты полагают, что в течение следующие пары лет рынок МФК увеличится вдвое. На рынке есть достаточно крупных игроков, которые пока не готовы перейти на новый уровень и осознанно отложили переход для подготовки.

Для инвесторов такое положение пошло на руку. Всегда считалось, что инвестировать в микрофинансовые компании выгодно, но рискованно, тем более, что взнос начинается от 1,5 млн.р. После вступления в силу закона о разделении рынка МФО на МФК и МКК, вложение в МФК стал привлекательным способом для приумножения капитала. Сейчас средняя доходность достигает 15-25% годовых. Объемы вложения растут за счет контроля со стороны регулятора. Получить статус МФК сложно и его имеют только проверенные и надежные компании, которые выполняют все законодательные требования.

Таким образом, разделение МФО на МФК и МКК позволило снять лишнее регулирование для мелких компаний и дало развернуть бизнес для надежных и крупных игроков. МФО нельзя регулировать так же, как банки, иначе этот рынок не выживет.

Мелкие МКК пока могут работать в том же темпе и постепенно увеличивать капитал. При достижения уровня 70 млн.рубл. МКК может переходить в МФК. После разделения доверие со стороны партнеров, клиентов только увеличивается. Им стало проще ориентироваться на рынке и выбирать самые надежные и устойчивые компании для сотрудничества. За счет снижения спекта услуг, МКК будут оттачивать свою основную деятельность и предлагать клиентам самые лучшие условия и качественный сервис.