9 причин НЕ инвестировать в российский фондовый рынок

Глядя на обзор самых крупных компаний, которые представлены на нашем российском фондовом рынке, невольно задумывешься «Почему мы так отстали от запада». Наша экономика так и остается сырьевой. Технологических гигантов всего 2 — Яндекс и Маил.ру.

Есть ряд причин, почему инвестору не стоит тратить весь капитал на покупку акции российских компаний. Перед инвестированием советую ознакомиться с данными причинами:

Недостаток 1. Отсутствие большого выбора

На июнь 2021 года на Московской бирже в обращении находится 265 акций от 241 эмитента. На первом эшелоне 48 акций, на 2м уровне 26 акций. Всего 74 акции, что очень мало. На американском рынке представлено более 6 тыс. акций(NYSE 3100 и Nasdaq = 3300). Плюс огромный выбор — 10000 акций на внебиржевом рынке.

Естественно сделать выбор на рынке США гораздо легче. На нашем рынке собрать правильный диверсифицированный портфель практически невозможно. К примеру, компаний отрасли информационной безопасности, практически нет(возможно появится Positive Tehnologies)

Диверсификация очень часто нужна для грамотного инвестора, чтобы снизить риски одного эмитента.

Недостаток 2. Сырьевая экономика и сырьевые компании

Наша экономика сырьевая. Это видно по числу самых крупных компаний — Газпром, Лукоил, Новатэк, СургутНефтегаз, металлурги, золотодобытчики, удобрения. В индексе ММВБ примерно 60% добывающих компаний. В США доля сырьевых компаний и компаний Нефтегазового сектора составляет примерно 5%.

У нас можно выбрать хорошую сырьевую компанию, золотодобытчика. А вот купить акции производителей лекарств, разработчиков систем информационной защиты на нашем рынке нельзя. Возможно в будущем появится 1-2 эмитента. Но все равно выбор в США будет больше.

Недостаток 3. Нет компаний из высокотехнологичных отраслей

Пфайзер, Модерна, Баер — эти имена на слуху. Это американские и немецкие разработчики лекарств. Кто у нас делает лекарства — непонятно.

У нас есть акции сети Аптек 36.6. Но учитывая котировки и показатели бизнеса компании вкладывать туда деньги не очень хочется.

Биотехнологическая компании занимаются в основном разработкой и производством лекарств, в том числе на основании генетических исследований.

Компаний — разработчиков медицинского оборудования у нас также не представлено(по сравнению с крупными компаниями США — Иллюмина, Эббот и т.д.)

В РФ из медицины можно отметить только компании Мать и Дитя, Европейский медицинский цент, возможно в будущем Медси. Но это никакие не разработчики лекарств, методов лечения, а просто компании сферы услуг.

В сфере вычислительной техники мы также отстаем. Достаточно вспомнить, что в компьютерах и в телефонах стоят процессоры Apple, Intel, Amd, QCom.

В нашей стране никаких конкурентных процессоров не выпускается. Технологии производства полупроводников ушли уже очень далеко.

Чтоб догнать, нужно совершить невероятный прорыв, что вряд ли возможно. Нужно построить заводы, доработать технологию.

Список отраслей можно продолжить — нет ни круизных компаний, ни рейт фондов, ни компаний зеленой энергетики.

👉 В общем, выбор на рынке США гораздо больше и интереснее.

Недостаток 5. Нет производителей программного обеспечения.

Производители программного обеспечения — это компании, которые производят и распространяют программные продукты, занимаются их поддержкой.

Если вспомнить сервера баз данных, то это компании Oracle и Microsoft(MS SQL Server). Именно эти системы управления базами данных стоят практически во всех банках. И банки платят большие деньги за их покупку и поддержку.

У нас две крупные публичные IT компании — Яндекс и Маил.ру. Но они весь доход получают от рекламы и от игр. Производством крупного ПО и не пахнет.

Недостаток 4. Медленное развитие фондового рынка

Появление новых компаний на рынке — наиболее качественный показатель развития рынка. В 2020 году на рынок вышли 3 эмитента: Озон, Самолет, Совкомфлот, что очень мало. В америке за 2020 год появилось около 480 новых компаний. Слабо верится, что с годами ситуация улучшится.

Новых крупных имен в разных отраслях у нас в принципе пока что нет. Выход на IPO — это показатель качества бизнеса компании. Компания хочет развиваться, поэтому ей нужны деньги. Выход на биржу — достаточно дешевый способ получить средства на развитие путем продажи своих акций.

В 2020-2021 году успешным можно назвать только IPO Озон.ру. Остальные IPO состоялись по завышенным ценам и кроме убытков для инвестора ни к чему не привели. Достаточно вспомнить IPO FixPrice.

👉 В дальнейшем деньги могут быть использованы на улучшение показателей бизнеса, т.е. на развитие. Это приведет к росту компаний и котировок акций.

Недостаток 5. Малое количество компаний роста.

Сырьевые компании растут очень медленно. Новые месторождения осваиваются медленно, их количество ограничено. Значит и рост компаний ограничен. Кроме того сильно влияют цены на ресурсы: на нефть и металлы.

Компании предпочитают выплачивать дивиденды. В структуре управления сырьевые компании имеют очень большую долю от государства. Отсюда понятная дивидендная политика — выплачивать 50% прибыли например.

Компании не стремятся к развитию — развивать новые смежные производства, технологии. Так, например, СургутНефтеГаз просто складывает деньги в большую кубышку. А вместо этого мог построить заводы по производству хим. продукции, вложиться в маркетинг и выйти на мировой уровень.

В США ситуация обстоит значительно лучше — большой выбор высокотехнологичных компаний: гугл, фейсбук, Apple и т.д.

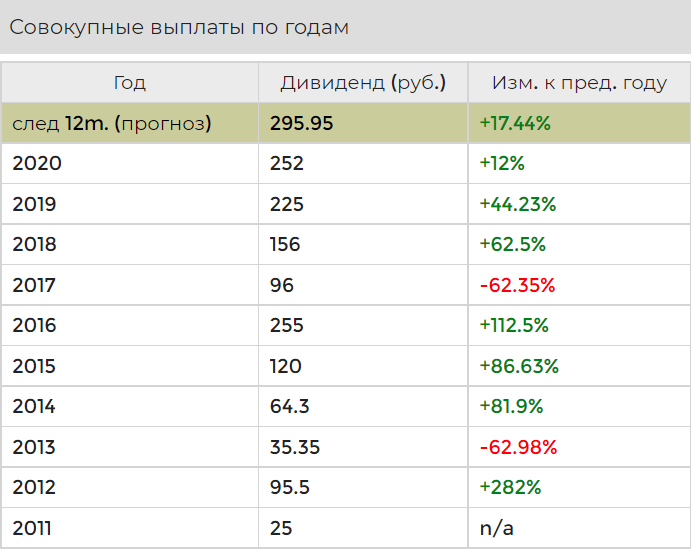

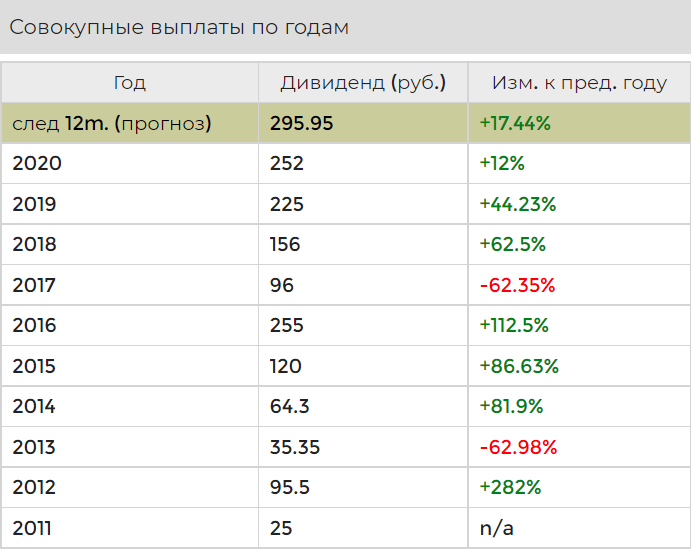

Недостаток 6. Нестабильность дивидендов

Наилучшая стратегия на российском рынке для инвестора — дивидендная. Здесь можно выбрать компании, которые дают доходность выше ставок по банковским депозитам.

Однако дивидендные выплаты очень нестабильны из-за дивидендной политики компаний. Геополитика и государственно регулирование очень сильно влияют на компании. Никакой стабильности нет. Для примера можно взять компании РосНефть, ФосАгро, НМТП.

Посмотрите какие колебания: +112% и -62%

Стабильность дивидендов — показатель качества бизнеса компании. В США ситуация иная. Такие компании как Кока-Кола и JNJ наращивают дивиденды уже порядка 60 лет, постоянно их наращивают. Стабильность дивидендов дает уверенность для инвестора в завтрашнем дне. У нас в РФ дивидендных аристократов просто нет.

Недостаток 7. Слабая инвестиционная привлекательность.

Инвестиционная привлекательность РФ падает из-за жесткой денежной политики, санкций, из-за высокой доли госсектора.

Уровень жизни в РФ снижается, а значит покупать акции будет все меньше и меньше людей. Иностранцы не спешат вкладывать деньги в экономику РФ из-за геополитических рисков.

Из-за различных санкций падает инвестиционная привлекательность страны. Поэтому идет отток капитала из страны.

Недостаток 8. Слабый и волатильный рубль.

Инфляция рубля всегда обгоняет инфляцию доллара. Если брать акции Газпрома в рублях, то при вложении в долларах за 10 лет вы ничего практически не заработали.

Вот реальный график курса акций Газпрома в долларах США.

Рубль обесценивается очень быстро. Курс рубля, а значит и курс всех акций падает и растет на новостях о встречи Байдена и Путина, из-за введения санкций, из-за риторики по Украине и по Крыму. Реально накопить получится только в долларах.

Недостаток 9. Влияние государства на доходы компаний.

В 2021 году цены на сталь заметно выросли. Это казалось бы должно было дать очень хороший толчок к росту прибыли металлургических компаний: ММК, НЛМК, СеверСталь. Что же сделало государство — ввело пошлины на экспорт черных и цветных металлов с 1 августа по 31 декабря 2021 года.

И как тут быть инвестору? Курс акций сталелитейных компаний начал падать, хороших дивидендов не будет. Повышенная прибыль уйдет на пошлины. Понятно, что государство нужно понять. Ему надо получать доход, выдавать пенсии, развивать армию и страну.

Но никакого желания вкладывать в акции металлургов теперь не возникает.

Введение дополнительных налогов, пошлин всегда снижает доход инвестора.

В заключение

Наша экономика — сугубо сырьевая экономика. Компании практически не растут и не развиваются. Нет высокотехнологичных компаний, которые могут составить конкуренцию гигантам США. Почему например не создать аналог Oracle или Windows? Яндекс не заинтересован в этом, хотя имеет и ресурсы и технологии. В России достаточно программистов.

Гораздо проще получать доходы от рекламы и сидеть на них. Будущее такой компании под большим вопросом, т.к. конкуренты не дремлют и рано или поздно отожмут рынок в РФ за счет более качественных программных продуктов.

Все сказанное выше не является индивидуальной инвестиционной рекомендацией.