Вложение денег в золото — как это сделать лучше всего?

За всю историю человечества можно отметить лишь одну вещь, ценность которой не падала. Это золото. На него обменивали товар, людей, целые государства. За него убивали и умирали. По сей день золото остается самым желаемым товаром и предметом для вложения. Причина востребованности золотого металла заключается в его химических свойствах, небольшом количестве, сложности добычи и многих других факторов.

Сегодня каждый крупный инвестор имеет в своем портфеле часть вложений в золото. Это может быть сам металл или его модификации: обезличенные счета, монеты, фондовые индексы.

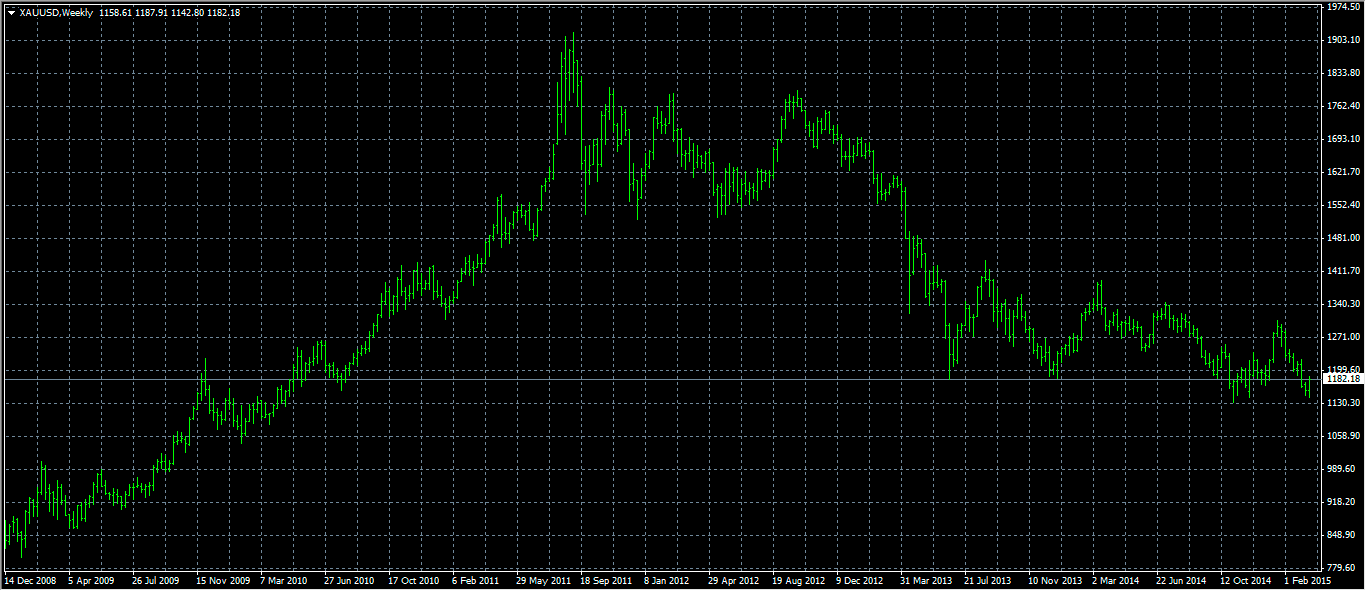

За последние 15 лет стоимость золота выросла на 400%. В пересчете на годовую ставку это составляет около 26% годовых. Рост не говорит о стабильности данного вложения. На протяжении этих лет цена взлетала и рушилась. Золото не годится для вложения на короткие сроки. Это долгосрочное вложение с полной защитой от обесценения.

Почему стоит вкладываться в золото?

Исторически этот актив показывал лишь положительную динамику, но только на долгосрочной перспективе. Причин, чтобы иметь в своем портфеле золотой актив несколько:

Исторически этот актив показывал лишь положительную динамику, но только на долгосрочной перспективе. Причин, чтобы иметь в своем портфеле золотой актив несколько:

- Высокая ликвидность. Его легко купить и продать. Золото всегда пользуется спросом в любое время и в любой стране.

- Золото не привязано ни к одной стране. Это означает, что оно не зависит ни от одного государства и будет одинаково востребовано в любой точке мира.

- Историческое средство для накопления и сбережения. Много веков люди копили золото, передавая его из поколения в поколение.

- Не портится и теряет ценности. Золото может храниться годами и столетиями. При этом оно не меняет форму, не портиться, не подвержено влиянию внешней среды, воздействию химических веществ. Даже пролежавшее в воде золото не разлагается и не поддается ржавчине или коррозии.

Таким образом, за свои свойства золото так любят и ценят во всем мире. По мере возможностей, оно должно быть у каждого инвестора для сохранения накоплений и заработка на них.

За последние годы на рынке золота был и взлет цен, и их падение. Сейчас ситуация относительно стабильна и нет серьезных колебаний. Падение цены было из-за введения закона Д.Франка, где было запрещено банкам торговать золотом, а все операции на биржах были признаны незаконными. После того, как крупнейший золотой фонд Дж.Сороса начал продавать свои акции, цены и вовсе упали.

Сейчас похожую ситуацию можно наблюдать и с криптовалютой биткоином. Его запрет на законодательном уровне обвалил серьезно котировки. Цена на золото зависит от многих факторов и поведение рынка сложно угадать. Однако, учитывая его количество в обращении, явно одно, что цена будет расти. Если деньги государства могут и напечатать, то золота явно просто так не прибавится. Остается только вопрос времени.

Варианты вложения в золото.

С развитием технологий и возможностей, вложение в золото перестало подразумевать под собой покупку только чистого металла. Появились новые модификации, которые востребованы инвесторами и пользуются популярностью. К ним относятся:

- Покупка чистого металла.

- Монеты.

- Обезличенные счета.

- Золотые украшения.

- Фондовые индексы на бирже.

Каждый вариант имеет свои плюсы и минусы, поэтому говорить, что какой-то лучше, а какой-то хуже нет смысла. Рассмотрим каждый способ.

Вложение в металл.

Покупка «живого» металла в слитках является надежным способом вложения. Стандартный слиток весит около килограмма. Перед продажей его взвешивают, составляют договор купли-продажи, сертификат. Купить слитки можно в отделениях банка. Здесь можно найти слитки различных форм и веса. Имея на руках золото в физической форме, инвестор уже не зависит от надежности банка, изменения в законах, рыночной ситуации и пр.

Покупка «живого» металла в слитках является надежным способом вложения. Стандартный слиток весит около килограмма. Перед продажей его взвешивают, составляют договор купли-продажи, сертификат. Купить слитки можно в отделениях банка. Здесь можно найти слитки различных форм и веса. Имея на руках золото в физической форме, инвестор уже не зависит от надежности банка, изменения в законах, рыночной ситуации и пр.

Как говорят эксперты: «не так сложно купить слиток, а обеспечить его безопасность». Как вариант, слиток можно положить в личный домашний сейф или же арендовать ячейка в банке. За такое хранение ответственность несет только его владелец. Даже в банковской ячейке банк не будет отвечать за его сохранность.

Кроме проблемы хранения есть еще и проблема налогообложения. Согласно российскому законодательству в стоимости слитка учитывается НДС, что добавляет ему еще 18%(сейчас уже 20%) от его стоимости сверху. При продаже слитка обратно банку, в цене НДС уже отсутствует. Если за период владения цена осталась стабильной, то при продаже покупатель остается в минусе. Стоит тут же добавить, что даже если цена вырастет, то с прибыли придется заплатить налог 13%. Чтобы что-то заработать на слитках, нужно, чтобы его стоимость увеличилась на 31% и выше. На долгосрочной перспективе (от 7-10 лет) это вполне вероятно.

Таким образом, вложение в слитки хоть и надежный вариант, но затратный и дорогой. Слитков на пару граммов не бывает, поэтому придется выложить круглую сумму, чтобы купить желаемый слиток. После покупки придется поломать голову по поводу хранения и уплаты налогов. Ликвидность слитка мала. Быстро продать обратно его сложно. Даже если он и был куплен в банке, при обратном приеме банк будет тщательно рассматривать его на предмет подделки, царапин и проч., занижая его стоимость.

Вложения в монеты.

Если иметь настоящее золото хочется, но больших денег нет, то можно приобрести монеты. Это вложение аналогично покупке слитков. Также придется думать о ее хранении и последующей продаже. Цены на монеты также быстро не растут, как и на слитки. Такое вложение можно отнести к долгосрочным.

Если иметь настоящее золото хочется, но больших денег нет, то можно приобрести монеты. Это вложение аналогично покупке слитков. Также придется думать о ее хранении и последующей продаже. Цены на монеты также быстро не растут, как и на слитки. Такое вложение можно отнести к долгосрочным.

Стоимость монеты зависит не только от количества золота в весе, а от работы по чеканке, распространения, количества в обороте. Редкие монеты пользуются спросом среди нумизматов, которые готовы выложить хорошие суммы для ее приобретения.

Купить монету можно в любом отделении банка. Сложнее ее туда продать обратно. При наличии даже микроповреждений банк может отказать в покупке, поэтому монеты хранятся в специальных капсулах, альбомах и пр.

Если инвестиционные монеты продать легче, то с коллекционными придется сложнее, хотя они дороже за счет более качественной чеканки и нумизматической ценности. Нужно искать своего покупателя, которому она будет важна не просто как покупка, а как ценность.

Приятным отличием монеты от слитка является и то, что не нужно платить НДС. За несколько лет стоимость монет может вырасти в несколько раз, что принесет ее владельцу доход. Эксперты не рекомендуют вкладывать в монеты, если нет знакомых профессионалов в сегменте коллекционирования.

Вложение в ОМС.

Если нет желания иметь золото в физическом виде и также нет больших финансов, то можно попробовать вложение в обезличенные металлические счета. При открытии счета металл приобретается в любом объеме, хоть два грамма. По факту владелец ОМС не получает металл в физической форме, но имеет право требовать исполнения обязательств банком по выплате денежного эквивалента имеющегося на счете металла. Если клиент накопил достаточно металла и захотел получить его в виде слитка, то ему придется заплатить НДС.

Вкладывая деньги в ОМС, не нужно заботиться о хранении металла, а ликвидность здесь высокая: в любой момент обезличенный металл можно обменять на деньги по текущему курсу. Здесь стоит отметить, что средства на ОМС не подлежат страхованию вкладов физлиц. Насколько будет надежным вложение, будет зависеть от банка, поэтому стоит остановить выбор на надежном банке. В отличие от монет и слитков, вложиться в ОМС можно, имея даже пару тысяч рублей. На коротких периодах ОМС также не совсем интересен, т.к. придется платить налог на полученный доход. При покупке металла на срок от 3 лет, владелец счета освобождается от ответственности по уплате налога.

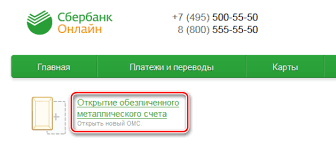

Открыть счет ОМС можно в Сбербанке, как в офисе, так и в онлайн-банке. При открытии формируется договор счета, закупается нужно количество металла по текущему курсу. Далее уже клиент сам решает, когда ему продавать и покупать еще металла.

Открыть счет ОМС можно в Сбербанке, как в офисе, так и в онлайн-банке. При открытии формируется договор счета, закупается нужно количество металла по текущему курсу. Далее уже клиент сам решает, когда ему продавать и покупать еще металла.

Вложения в украшения из золота.

Это самый спорный способ вложения. Если в случае с монетами и слиткам их можно только запрятать в сейф и ждать повышения цены, то золотые украшения можно носить и получать эстетическое удовольствие.

В качестве инвестирования использовать ювелирные изделия не совсем правильно, поскольку доход, чаще всего, отрицательный. Это связано с тем, что в цену изделия закладывается работа мастера, торговая наценка. Для изготовления изделия используется не чистое золото, а сплавы, вставки, камни и пр. В момент продажи его будут принимать, как лом за цену, втрое меньше текущей цены на торговой точке.

Учитывая, что цена постоянно растет, сдача лома может принести прибыль. Так, в 2010 году цена за грамм золотого изделия составляла около 1 тыс.р., то в 2018 году лом принимают по 1,4 тыс.р. Если просчитать в годовых процентах, то доходность составляла около 5% в год, что совсем неинтересно для вложения и заработка.

При вложении в золотые украшения можно учитывать художественную ценность. Если это эксклюзивная ручная работа, то изделие можно продать ценителю подобного рода искусства. Вопрос опять в том, как его найти и как долго это будет.

Биржевая торговля золотом.

Торговые операции с золотом можно проводить через брокера. С помощью фондовых механизмов можно зарабатывать не только на росте курсов металла, но и на падении. Все операции проводятся дома через интернет. Для торговли нужно открыть счет у брокера, пополнить свой счет, выбрать подходящий момент для вложения и отслеживать тренд на графике. На странице трейдинга можно совершать сделки купли-продажи.

Сравнение вложения в разные инструменты.

Рассмотрим, что получится через год, если вложить 1 млн.р. в разные варианты

| Сумма | Слиток | Монета | ОМС |

|---|---|---|---|

| 1 000 000 р. | 1 018 000 р (НДС) | 1 000 000 р. | По цене 3200 р/гр. Покупка 312 гр |

| Итог продажи | Стоимость слитка упала на 2%. Продажа по цене 980 т.р. Убыток 38 т.р. | Стоимость монет не изменилась, дохода нет | Цена за грамм выросла на 25 р. Сумма после продажи 1 006 200 р. Прибыль5394 р. после уплаты налога на доход. |

Таким образом, инвестирование в золото является интересным вариантом для сохранения и сбережения средств. В зависимости от имеющейся суммы, можно подобрать удобный для себя вариант. Каждый способ имеет свои преимущества и недостатки. Слитки и монеты можно купить на долгосрочную перспективу. На индексах и обезличенных счетах можно попробовать зарабатывать на коротких промежутках времени.