Ставка Libor — что это и зачем она нужна

В любом банке в разные периоды времени находится разное количество денег. Сегодня заемщики принесли на вклады одну сумму, завтра другую. Также и с заемщиками: сегодня взяли столько-то денег, завтра – еще немного и т.д. Недостаток денег может вызвать панику у вкладчиков, а излишек не должен лежать «мертвым грузом».

Поэтому на одних депозитно-кредитных сделках банк существовать не может. Учитывая огромные суммы, банки начинают кредитовать друг друга. Для этих целей была придумана ставка LIBOR. Она предоставляет собой средневзвешенную ставку по межбанковским кредитам, которые выдаются банками, представленными на лондонской бирже. Начиная с 1985 года, ставка ежедневно фиксируется британской ассоциацией банков в 11.30 утра на основании предоставляемых банками данных.

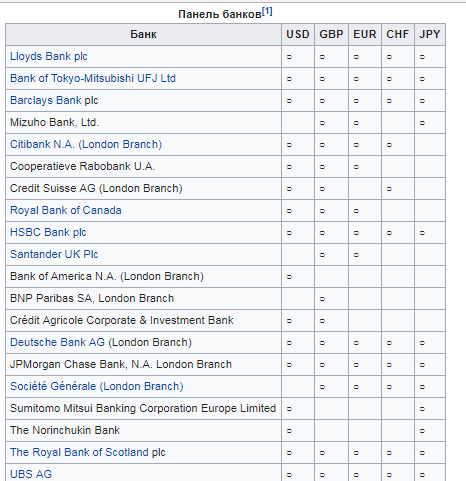

Для этого уполномоченный агент ассоциации обзванивает 16 ведущих банков, выбранных в качестве индикаторов денежного рынка и уточняет котировки кредитных ставок на срок от 1 до 12 месяцев. Из полученных значений отсекаются четыре самых больших и четыре самых низких ставки. Из оставшихся выводят среднее значение и публикуют его. Для каждого срока и валюты есть свое значение LIBOR.

Что такое LIBOR?

Полное наименование LIBOR звучит, как London Interbank Offered Rate или Лондонская межбанковская ставка предложения. Этот индикатор показывает среднюю ставку по межбанковским кредитам, выдаваемым участниками лондонского рынка. Иными словами, под LIBOR банки выдают друг другу кредиты для исполнения обязательств перед вкладчиками и поддержания показателей ликвидности.

Полное наименование LIBOR звучит, как London Interbank Offered Rate или Лондонская межбанковская ставка предложения. Этот индикатор показывает среднюю ставку по межбанковским кредитам, выдаваемым участниками лондонского рынка. Иными словами, под LIBOR банки выдают друг другу кредиты для исполнения обязательств перед вкладчиками и поддержания показателей ликвидности.

Ставка LIBOR рассчитывается по нескольким периодам и по разным валютам. Обновление происходит раз в сутки. В расчете участвуют валюты: доллар австралийский, доллар американский, доллар канадский, евро, крона датская, фунт стерлингов, крона шведская, франк швейцарский, йена японская.

Ставки LIBOR на разные сроки также отличаются, поэтому это будут разные величины и сравнивать их не стоит. Также нет какой-то одной схемы, например, что LIBOR на 3 месяца всегда больше LIBOR на 12 месяцев. Значения временных периодов меняются независимо друг от друга. Поэтому ставки LIBOR для двух одинаковых кредитов, но выдаваемых на разные сроки и в разных валютах могут существенно отличаться по условиям.

Для расчета LIBOR банки выбираются по репутации, уровню кредитного рейтинга, активности на кредитном рынке. Выбранные организации подлежат тщательному мониторингу. Для этого британская ассоциация банков проводит пересмотр списка раз в год и публикует результаты проводимых проверок.

Преимущества LIBOR.

- Основной индикатор для межбанковских кредитов.

- Долгий период использования.

- Простой механизм расчета.

- Использование по широкому спектру валют и сроков.

- Применение в различных банковских продуктах.

- Для формирования ставки используются банки с высокими рейтингами и надежностью.

- Открытость и возможность прослеживания информации в режиме онлайн.

Для чего используется ставка LIBOR?

Банки часто используются LIBOR в различных продуктах. Условия по ним определяются, исходя из ставки LIBOR, увеличенной на 2-6 п.п.

- Кредит. К LIBOR часто привязывают валютные кредиты. Ставка в этом случае получается плавающая, что влияет на размер ежемесячного платежа. Если в начале срока клиенту кажется, что он взял кредит очень выгодно и дешевле существующих предложений, то от изменения LIBOR можно также пострадать и переплатить больше, чем заемщики по фиксированным ставкам. Ставка по кредиту в договоре расписана, например, как «LIBOR+7 п.п.». Если LIBOR составляет 1,96%, то ставка для заемщика составит 8,96%, а если она поднимется до 3%, то ставка также поднимется до 10%. При больших суммах кредитная нагрузка возрастет ощутимо.

- Депозит. Ставки LIBOR во вкладах используют редко и на длительные сроки. Так, на трехлетний вклад условия по ставкам могут быть такими: 1 год – «LIBOR+6 п.п.», 2 год – «LIBOR+4 п.п.», 3 год – «LIBOR+3 п.п.» На короткие сроки депозиты с использованием ставок LIBOR не предлагаются банками.

- Фьючерсные контракты на короткие сроки.

- Свопы. Стороны подписывают договор, согласно которому обмениваются кредитными обязательствами на разных условиях при сохранении суммы.

- Синдицированные займы. Они подразумевают передачу денег одному получателю от нескольких банков.

- Облигации с плавающей ставкой. Для расчета используется доходность по гособлигациям и межбанковским займам.

Зачем нужна LIBOR?

LIBOR является главной индикативной ставкой Европы. Она давно признана и используется в качестве серьезного показателя в международных кредитно-финансовых отношениях. Ее расчет открыт и абсолютно понятен каждому участнику. Вопрос о том, почему LIBOR публикуется от Лондона, риторический. Именно здесь совершаются 20% мировых заемных операций. Основной объем товарно-сырьевых операций сосредоточен тоже здесь. Более 500 банков имеют свои представительства в Лондоне.

LIBOR является главной индикативной ставкой Европы. Она давно признана и используется в качестве серьезного показателя в международных кредитно-финансовых отношениях. Ее расчет открыт и абсолютно понятен каждому участнику. Вопрос о том, почему LIBOR публикуется от Лондона, риторический. Именно здесь совершаются 20% мировых заемных операций. Основной объем товарно-сырьевых операций сосредоточен тоже здесь. Более 500 банков имеют свои представительства в Лондоне.

Плавающие ставки по кредитам с использованием LIBOR применяются профессионалами в банковской сфере. При понижении показателя LIBOR можно неплохо сэкономить, но при повышении можно «влететь» на непредвиденные расходы. Ежемесячный платеж будет пересчитываться по мере изменения LIBOR. Угадать динамику LIBOR, которая зависит от мирового рынка, практически невозможно. За последние 20 лет ставки варьировалась от 9 до 1,5%. Динамику можно найти на сайте Британской Ассоциации банков.

Все банки, которые рассматривают вариант привлечения кредитов от других банков, занимают деньги под ставку LIBOR. Размер ее зависит от валюты и срока кредита. При появлении лишних денег, банк может предоставить другому банку краткосрочный займ под LIBOR. Эта ставка считают безрисковой. Если государственные ставки занижаются под давлением регулировщика и большого объема налогов, то при использовании LIBOR этого не происходит. Большим спросом LIBOR пользуется не только в Лондоне, то в Канаде, США и Швейцарии.

Скандальные ситуации с LIBOR.

В последнее время ведутся активные обсуждения вокруг ставки LIBOR. Поводом стали мошеннические действия трейдеров и банков, которые пытаются скрыть проблемы с финансами. В 2011 году Минюст США начал расследование. Спустя 4 месяца к нему подключились Япония, страны Евросоюза и Швейцария. По результатам расследования выявили, что больше всего махинаций с LIBOR провел банк Barclays. Он зарабатывал на манипуляциях со ставкой и покрывал пробелы ликвидности. За это он заплатил штраф в размере 450 млн.долл., что составило 5% от дохода банка.

Эксперты заявили, что Barclays один не смог бы повлиять на величину LIBOR. В снижении и повышении ставки участвовали еще несколько крупнейших банков. На Barclays показали только масштабность мошеннических действий.

В 2012 году французский банк Societe Generale был замечен в махинациях с LIBOR, а в 2015 году Deutsche Bank был оштрафован на 2,5 млрд.долл. Общая сумма наказания за манипуляции с LIBOR среди всех участников составила более 7 млрд.долл.

На самом деле все махинации с LIBOR являются вершиной айсберга. Больше всего пугает критически низкий показатель ставки, за счет чего экономика стан теряет триллионы долларов в год. Нормальный показатель LIBOR должен составлять 4-6%, а сейчас он составляет около 2%. За счет этого банки злоупотребляют кредитованием и повышают цены на активы. Надувающийся «пузырь» вскоре может лопнуть, что приведет к очередному кризису на мировом рынке.