Общая характеристика Сбербанк факторинг

Услуги факторинга появились на банковском рынке сравнительно недавно. Особой популярности пока они не имеют, но постепенно к ним начинают обращаться клиенты, имеющие бизнес. В отечественных банках встретить факторинг сложно. Эту услугу предлагают только крупнейшие сети, например, такие как Сбербанк. Услуга предлагается не напрямую от банка, а от его подразделения – ООО «Сбербанк Факторинг».

Факторинг позволяет бизнесменам сократить их риски, связанные с поставками товаров или оказанием услуг с условием отсрочки оплаты. Если полная расшифровка понятия «факторинг» достаточно сложная, то простыми словами она подразумевает предоставление денег под передачу прав требования на дебиторскую задолженность или финансирование долга поставщику, образовавшегося из-за отсрочки платежа.

Таким образом, когда фирма выходит на большие для себя объемы производства, у владельца возникает логический вопрос о подходящей схеме сбыта своей продукции. Поставщики предпочитают получать предоплату за отгруженный товар, а вот покупателю это не совсем удобно. В этих случаях на помощь приходит факторинг.

Что такое Сбербанк Факторинг?

ООО «Сбербанк Факторинг» была основана в 2014 г. в качестве подразделения Сбербанка. Его задачей было предложение клиентам многих отраслей экономики новых услуг. Сбер.Факторинг входит в АФК России, участвует в работе Ассоциации и влияет на развитие факторингового рынка в России. Для торговых компаний «Сбер.Факторинг» предлагает услуги по финансированию долга дебитора и управления им. При этом свою деятельность компании должны вести на условиях отсрочки оплаты.

Чтобы понять суть работы факторингового бизнеса, рассмотрим суть факторинга. Он представляет собой финансирование торговой сделки под передачу прав требования к дебитору. Своего рода, факторинг – это товарный целевой кредит. В этой цепочке поставщик получает от факторинговой компании («фактор») деньги сразу же, покупатель получает отсрочку оплаты и удобные для себя условия оплаты, а посредник – свое вознаграждение за оказанные услуги. Кроме этого, «фактор» принимает обязанность по инкассации долга и страхует риск его неоплаты.

Если взять классическую факторинговую сделку, то она будет выглядеть так:

- Поставщик по договору с отсрочкой платежа (10-120 дней) отгрузил продукцию покупателю. Поскольку в договоре есть отсрочка, то товар ушел уже сегодня, а деньги будет только спустя некоторое время. Пока денег нет, поставщик продолжает вести деятельность. Ему нужно платить зарплату, производить новую партию товара и проч. Из-за отсрочки возникает дефицит денег.

- Поставщик обращается в факторинговую компания, которая заключает договор и перечисляет от 80 до 95% стоимости товаров. «Фактор» уведомляет покупателя, что ему теперь нужно отдавать деньги не поставщику, а факторинговой компании.

- По окончании отсрочки покупатель отдает всю сумму «фактору».

- «Фактор» перечисляет остаток долга поставщику, оставляя себе свое вознаграждение.

Зачем нужен факторинг?

Казалось бы, зачем в цепочке «поставщик-покупатель» нужна третья сторона? Здесь посредник играет большую роль. В частности, все финансовые потоки производятся только на основании документации: договоров, счетов, накладных и пр. Потоком документов также управляет компания, предоставляя услуги электронного документооборота, что ускоряет обработку документации. Все вопросы по управлению дебиторским долгом также ложатся на плечи «фактора».

Выгода от факторинга:

- Уменьшение кассовых разрывов.

- Высвобожденные собственные деньги можно отправить на развитие бизнеса.

- Уменьшение рисков неоплаты. «Фактор» берет себе все риски по выплате долга.

- Качество управления дебиторским долгом улучшается.

- Оптимизируется документооборот.

Факторинговый договор является бессрочным. Услугой вправе воспользоваться не только поставщики, но и покупатели. За счет финансового плеча есть возможность для расширения бизнеса, что особенно важно для розницы. Оплачивая товар полностью через факторинг, покупатель может получить дополнительные скидки у поставщиков, которые любят быструю оплату за отгруженный товар.

Как оформляется факторинг?

Для получения услуги факторинга, нужно заключить договор. До подписания компания проводит проверку сделки, ее законность, правильность оформления, анализируется платежеспособность будущего клиента.

Если проверка пройдена, то составляется договор и подписывается сторонами. При необходимости в текст договора можно внести особые условия, касающиеся сроков оплаты, ставки, способы расчета, страхования рисков, прав и ответственности сторон. Процесс завершения сделки контролируется «фактором».

Виды факторинга:

- Без регресса. Здесь компания оплачивает сделку и самостоятельно контактирует с дебитором по выплате его долга. Если дебитор по каким-то обстоятельствам не может вернуть долг, то это уже проблемы банка, как вернуть деньги. В этом случае поставщик получает причитающиеся ему деньги.

- С регрессом. Если покупатель не может оплатить свой долг, то «фактор» отдает поставщику его финансовые документы и забирает выданный займ. Далее поставщик уже сам выясняет отношения с покупателем.

- Внешний или международный. В том случае участники факторинговой сделки находятся в разных государствах.

- Внутренний. Оба участника сделки живут в пределах одной страны.

- Реальный. Долг по оплате на момент заключения факторингового договора уже есть.

- Консенсуальный. На момент подписания договора долга еще нет. Стороны заключают договор заранее.

- Закрытый. О заключении факторинговой сделки уведомлены только компания и поставщик. Покупатель оплачивает долг поставщику, а тот отдает вознаграждение «фактору».

- Открытый. О наличии факторинговой сделки знают все участники.

- Торговый. К факторинговой компании обращается поставщик, чтобы снять с себя риски неуплаты долга покупателем.

- Реверсивный. К компании обращается покупатель, чтобы оплатить закупки.

Кто может стать клиентом факториговой компании?

Не все клиенты могут воспользоваться услугами факторинга. Требования Сбербанк Факторинга предъявляются к стажу работы (не менее года) и наличию в договоре условия отсрочки платежа. Отказать в факторинге могут, если:

- Стороной сделки является физическое лицо.

- Организация бюджетная.

- Поставщик имеет большое количество должников.

- Товар является узкоспециализированным.

- Присутствуют субподрядчики.

- Факторингом обеспечиваются платежи не всей организации, а только ее филиалов.

- Счет к оплате выставлен только после отгрузки товара.

Условия факторинга в Сбербанке.

- Выплата до 100% по долговым обязательствам.

- Сделки оплачиваются только в российской валюте (рублях).

- Договор составляется без залога и срока действия.

- Отсрочка оплаты до 120 суток.

- 0% за неиспользование выделенного лимита.

- Электронный документооборот с использованием ЭПЦ.

- Бесплатное рассмотрение заявок на факторинг.

- Индивидуальные комиссии и тарифы. Будет учтена деловая репутация фирмы, запрашиваемой суммы, срока и др.факторы.

Таким образом, факторинг вполне может быть альтернативой классическому кредиту. Минимальная годовая ставка составляет в 2018 году 10,9%.

Таким образом, факторинг вполне может быть альтернативой классическому кредиту. Минимальная годовая ставка составляет в 2018 году 10,9%.

Поставщики в этом случае будут независимы от дебиторов и задержек в выплате. Напрямую работать с покупателем по возврату долга будет уже «Сбербанк Факторинг». Выгодным факторинг будет для больших компаний, которым нужен постоянный безостановочный оборот. За счет факторинга можно привлекать новых клиентов и не трогать активы фирмы.

Как связаться со ООО «Сбербанк Факторинг»?

Компания находится в Москве, Ленинградский проспект 31А, стр.1.

Телефон (495)2300717 или 88005555777.

Адрес электронной почты: info@sberbank-factoring.ru

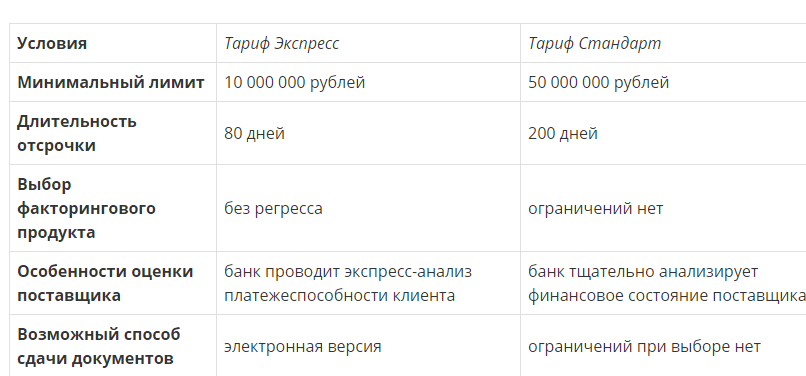

Сравнение с другими банками.

Условия факторинга индивидуальны в каждом банке. Если взять крупнейшие банка, такие как ВТБ, Сбербанк или Альфа, то они заявляют об индивидуальном подходе к каждому клиенту.

Таким образом, факторинг может помочь организации выйти из сложного финансового положения. Сегодня сложно найти компания, которая не хотела бы получить инвестирование в свой бизнес. Факторинг здесь может стать решением финансовых проблем.