Мультивалютная карта Тинькофф

Пока нет комментариевМультивалютная карта Тинькофф — это простая дебетовая карта Тинькофф, к которой привязано несколько счетов в разных валютах, например, в долларах, евро, фунтах и т.д. У каждого счета в валюте и рублях будет собственный баланс, собственные лимиты и ограничения, комиссии, соответствующие тарифам банка-эмитента.

Основные условия по карте

- Снятие от 3 тыс. рублей в любом банкомате без комиссии

- Кэшбэк 5% в трех выбранных категориях

- До 20 тыс. рублей в месяц с карты на карту любого банка без комиссии

Зачем нужна мультивалютная карта?

Частой причиной оформления мультивалютных карт являются частые поездки за границу, где каждая покупка по рублевой карте влечет за собой конвертацию валют и внушительные потери для владельца пластика.

Чтобы не потерять на конвертации лишние 3-5% комиссии, отдыхающие предпочитают оформлять для таких случаев карту в соответствующей валюте. Если же планируется много поездок в разные страны, то проще всего оформить мультивалютную карту. Она будет иметь несколько счетов в разных валютах, поэтому не придется открывать по 1 карте для каждой нужной валюты и брать с собой по 3-4 пластика.

Вопреки расхожему мнению мультивалютная карта Тинькофф нужна не только тем, кто часто путешествует и ездит за границу. С помощью таких карт можно без конвертации и лишних трат оплачивать покупки в иностранных интернет-магазинах.

Сегодня огромное количество россиян делает покупки за границей, расплачиваются рублевыми картами в ценах, которые выставлены в долларах, евро, фунтах, вонах и другой валюте. Расплачиваясь мультивалютной картой в соответствующей валюте, заказчик может сэкономить внушительную сумму средств.

Например, вы покупаете наушники онлайн в иностранном интернет-магазине. Эти наушники стоят 30$. Вы оплачиваете их с рублевой карты без подключенной мультивалютности.

Чтобы с рублевой карты оплатить счет в долларах, банк на ваши деньги сначала покупает доллары, которыми оплачивает счет. Это называется конвертация. Она происходит по курсу банка на момент оплаты.

Чтобы рассчитать сумму списания в рублях при оплате наушников за 30$, воспользуемся формулой:

где:

У — курс банка «Продажа» на текущий момент в валюте счета (например, 67.06 руб. за 1$)

Z — стоимость покупки в валюте

Подставляем известные величины в формулу и получаем:

Если у вас подключена мультивалютность, вы можете подключить долларовый счет для оплаты этого платежа. Чтобы транзакция прошла, на счету должно быть достаточное количество средств в $.

Если вы часто делаете покупки в долларах, вам нужно постоянно хранить валюту на своем долларовом счету. Для покупки денег нужно выбрать момент, когда $ будет иметь максимально низкую стоимость.

Когда вы оплачиваете счет в интернет-магазине в долларах, списание происходит без всяких транзакций сразу в $ с долларового счета.

Вернемся к примеру с покупкой наушников. Допустим, несколькими днями ранее вы пополнили долларовый счет по курсу 64.4 руб. и сейчас планируете оплатить покупку наушников за 30$ с долларового счета без конвертации. Чтобы узнать сумму долларовой транзакции в рублях, нужно воспользоваться формулой:

где:

У — курс, по которому вы купили $

Z — стоимость покупки в интернет-магазине

Подставляем известные величины в формулу и получаем:

Таким образом, наушники за 30$ при оплате рублевой картой обойдутся в 2011.35 руб., а с долларовой — 1932 руб.

Экономия между оплатой наушников за 30$ с рублевой карты и долларовой составит:

Не стоит забывать, что в случае оплаты долларового счета рублевой картой окончательное списание произойдет лишь через несколько дней по курсу банка на тот момент. Это может повлечь дополнительные расходы, если курс доллара к тому моменту увеличится.

При платеже в долларах с долларового счета транзакция пройдет моментально без последующего пересчета.

Как сделать из обычной карты Тинькофф мультивалютную?

Здесь нужно отметить, что сделать мультивалютной можно только 1 карту в Тинькофф банке — дебетовую карту Black. Остальной пластик не подходит для этой операции.

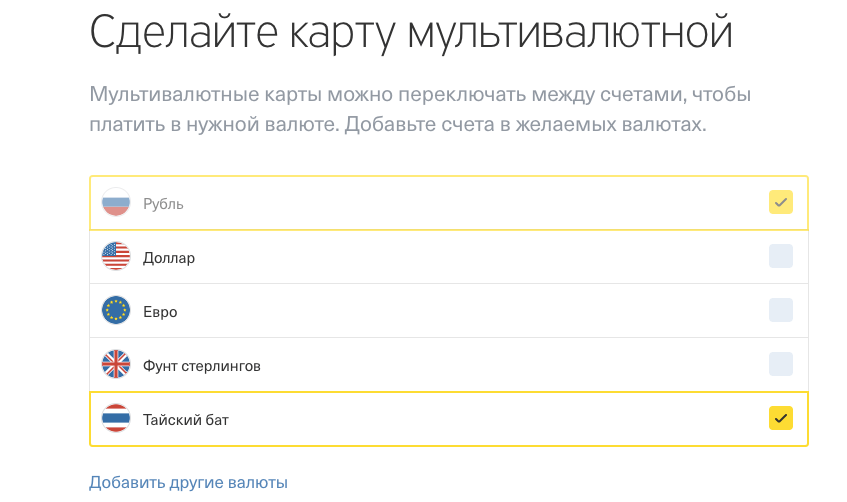

Есть 3 способа подключения мультивалютности: через мобильное приложение Тинькофф, по телефону горячей линии, в личном кабинете на официальном сайте. Рассмотрим последний вариант более подробно.

Чтобы подключить мультивалютность, вам нужно авторизоваться в личном кабинете, введя логин, пароль и 4-х значный код из смс-сообщения.

В личном кабинете нужно кликнуть по карте и открыть вкладку «Действия».

Здесь нужно выбрать действие «Сделать карты мультивалютными».

Далее банк предлагает выбрать валюты, в которых клиент хочет открыть счета. Нужно выбрать напротив каждой нужной валюты галочку и нажать кнопку «Применить».

Какое преимущество дает мультивалютность?

Главное преимущество мультивалютности — это осуществление транзакций без промежуточной конвертации. То есть, оплачивая заказ в американском интернет-магазине, вы можете выбрать долларовый счет в личном кабинете Тинькофф и оплатить с него без конвертации, а значит, без комиссии. Аналогично с другими транзакциями в сторонней от рубля валюте.

Еще одно существенное преимущество в том, что владельцам дебетовых карт Блэк от Тинькофф банка не нужно дополнительно заказывать себе новую карту для получения мультивалютности. Они могут подключить эту услугу к уже существующему пластику.

Существенный плюс мультивалютности еще и в том, что клиенту нужна всего 1 карта для поездок практически в любые страны мира.

Какие валюты есть в Тинькофф?

Здесь нужно отметить, что владелец карты может подключить себе до 30 валютных счетов, сделав карту мультивалютной. Например, можно выбрать только один долларовой счет или счет в евро, а можно добавить к ним счет в юанях или фунтах и т.д.

| Валюта | Страна |

|---|---|

| Рубли | Россия |

| Доллары | США |

| Евро | Европа |

| Фунты | Англия |

| Баты | Таиланд |

| Дирхам | ОАЭ |

| Белорусский рубль | Белоруссия |

| Рупия | Индонезия |

| Крона | Чехия |

| Лира | Турция |

| Юань | Китай |

| Лари | Грузия |

| Тенге | Казахстан |

| Шекель | Израиль |

| Злотый | Польша |

| Рупия | Индия |

| Донг | Вьетнам |

| Йена | Япония |

| Франк | Швейцария |

| Лев | Болгария |

| Форинт | Венгрия |

| Сингапурский доллар | Сингапур |

| Канадский доллар | Канада |

| Драм | Армения |

| Крона | Швеция |

| Австралийский доллар | Австралия |

| Вона | Южная Корея |

| Крона | Норвегия |

| Манат | Азербайджан |

Суть в том, что за каждый добавленный валютный счет владельцу карты придется платить комиссию за обслуживание по тарифам банка. У каждого из валютных счетов будут свои ограничения, свои комиссии, свои условия обслуживания, с которыми можно подробнее ознакомиться на сайте банка.

По валютным счетам будут условия для бесплатного обслуживания, как и по рублевому, но выполнить их будет гораздо сложнее.

Недостатки мультивалютной в Тинькофф банке

Недостатков у мультивалютности не меньше, чем преимуществ:

- Каждый подключенный валютный счет имеет собственную стоимость обслуживания. Если вы захотите подключить все 30 валютных счетов, вам придется платить комиссию за ежемесячное обслуживания всех 30.

- Мультивалютность Тинькофф заключается в том, что клиент открывает несколько нужных валютных счетов, а потом в личном кабинете может их подключать или отключать. При подключении одной валюты, все операции будут проходить в этой подключенной валюте. Например, в ЛК вы подключите счет евро. Это значит, что все операции по карте будут осуществляться в указанной валюте со счета евро. Если вы захотите купить что-то в рублях или другой валюте, произойдет конвертация и т.д. То есть, у Тинькофф нет автоматического определения валюты и списания с нужного валютного счета автоматически. Вам каждый раз придется отключать/подключать счет в нужной валюте. Это не очень удобно.

- Чтобы пользоваться условиями бесплатного обслуживания по валютным счетам, нужно выполнить специальные условия для каждого из них. Например, если для рублевого это 30000 рублей неснижаемого остатка, то для долларового — это 1000$. Разница почти в 2 раза.