Ключевая ставка ЦБ РФ

Центробанк является главным банком страны и контролирует деятельность остальных кредитных организаций. Для этого у него имеется целый арсенал методов и средств. Все банки, работающие на территории страны должны соблюдать правила, законы и постановления ЦБ, либо, в противном случае, будут наказаны. Одной из мер воздействия и управления банковской и финансовой системой является ключевая ставка и ставка рефинансирования. Многие часто путают эти понятия или приравнивают их. На самом деле между ними есть различия, которые нужно знать, чтобы понимать, для чего они нужны.

На этой странице вы сможете найти текущие значения ключевой ставки и график.

| Дата начала действия | Значение ставки, % |

|---|---|

| 27.10.2025 | 16.5 |

| 15.09.2025 | 17 |

| 28.07.2025 | 18 |

| 09.06.2025 | 20 |

| 28.10.2024 | 21 |

| 16.09.2024 | 19 |

| 29.07.2024 | 18 |

| 18.12.2023 | 16 |

| 30.10.2023 | 15 |

| 18.09.2023 | 13 |

| 15.08.2023 | 12 |

| 31.07.2023 | 8.5 |

| 19.09.2022 | 7.5 |

| 25.07.2022 | 8 |

| 13.06.2022 | 9.5 |

| 27.05.2022 | 11 |

| 02.05.2022 | 14 |

| 11.04.2022 | 17 |

| 28.02.2022 | 20 |

| 14.02.2022 | 9.5 |

| 20.12.2021 | 8.5 |

| 25.10.2021 | 7.5 |

| 13.09.2021 | 6.75 |

| 26.07.2021 | 6.5 |

| 14.06.2021 | 5.5 |

| 26.04.2021 | 5 |

| 22.03.2021 | 4.5 |

| 24.07.2020 | 4.25 |

| 19.06.2020 | 4.5 |

| 24.04.2020 | 5.5 |

| 10.02.2020 | 6 |

| 16.12.2019 | 6.25 |

| 16.12.2019 | 6.25 |

| 28.10.2019 | 6.5 |

| 09.09.2019 | 7 |

| 29.07.2019 | 7.25 |

| 17.06.2019 | 7.5 |

| 17.12.2018 | 7.75 |

| 17.09.2018 | 7.5 |

| 26.03.2018 | 7.25 |

| 12.02.2018 | 7.5 |

| 18.12.2017 | 7.75 |

| 30.10.2017 | 8.25 |

| 18.09.2017 | 8.5 |

| 19.06.2017 | 9 |

| 02.05.2017 | 9.25 |

| 27.03.2017 | 9.75 |

| 19.09.2016 | 10 |

| 14.06.2016 | 10.5 |

| 01.01.2016 | 11 |

| 15.12.2014 | 13.25 |

| 14.09.2012 | 8.25 |

| 26.12.2011 | 8 |

| 03.05.2011 | 8.25 |

| 28.02.2011 | 8 |

| 01.06.2010 | 7.75 |

| 30.04.2010 | 8 |

| 29.03.2010 | 8.25 |

| 24.02.2010 | 8.5 |

| 28.12.2009 | 8.75 |

| 25.11.2009 | 9 |

| 30.10.2009 | 9.5 |

| 30.09.2009 | 10 |

| 15.09.2009 | 10.5 |

| 10.08.2009 | 10.75 |

| 13.07.2009 | 11 |

| 05.06.2009 | 11.5 |

| 14.05.2009 | 12 |

| 24.04.2009 | 12.5 |

| 01.01.2009 | 13 |

Что такое ключевая ставка (КС) и ставка рефинансирования (СР)?

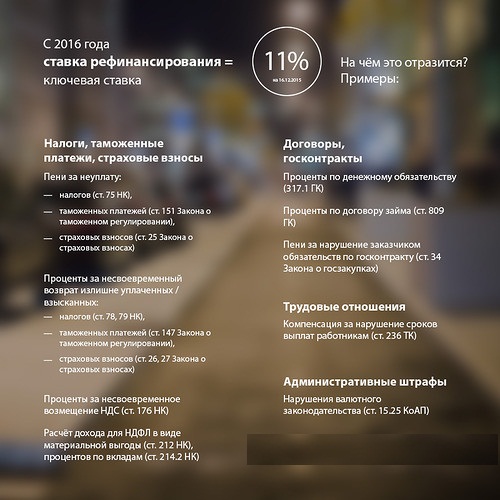

СР представляет собой ставку, под которую ЦБ кредитует остальные банки. Так, если банк берет у ЦБ 100 млн.р., то по истечению указанного срока он обязуется вернуть эти средства плюс процент, рассчитанные по СР. Она также несет в себе фискальный характер и используется для расчета:

- Пени за неуплату налога (1/300 от СР за каждый день ст.75 НК РФ),

- Налога на проценты по рублевым вкладам (в части превышения процентной ставки СР+5% ст.224 НК РФ).

- Процентов по договору займа, если в договоре не указаны процентные условия (ст.809 ГК РФ).

- Пени за нарушение сроков выплаты зарплаты (1/300 СР за каждый день ст.236 ТК РФ).

Понижение СР ведет к развитию экономики: кредиты становятся дешевле, растет спрос на товары и услуги. Помимо этого, снижение СР влечет ослабление валюты.

В отличие от СР, ключевая ставка регулирует краткосрочные отношения кредитных организаций и Центробанка. Она представляет собой тот процент, под который Центробанк дает займы остальным банкам на одну неделю или принимает от них депозиты. КС играет важную роль при установлении кредитных ставок, влияет на уровень инфляции, является важнейшим финансовым инструментом в кредитной политике страны.

Через повышение или понижение КС Центробанк пытается стабилизировать валютную ситуацию, спровоцированную внешними условиями на финансовом рынке. Так, увеличивая ключевую ставку в 2014 году ЦБ хотел ограничить инфляционные последствия для нацвалюты из-за скачков курсовых разниц и замедлить рост цен на товары. Таким образом, через изменение КС ЦБ регулирует экономику и финансовую ситуацию страны.

Влияние ключевой ставки на экономику.

Пониженная КС способствует удешевлению займов для населения и представителей бизнеса. Банки начинают активно брать деньги у ЦБ и кредитовать клиентов. Однако, при падении курса нацвалюты, банки также начинают заниматься спекуляцией: брать дешевые рублевые займы, конвертировать их в валюту, затем продавать эту валюту, получать доход от курсовых разниц и погашают займ. Исходя из этого, ЦБ начинает повышать КС. Это ведет к тому, что банки уже берут меньше и меньше кредитуют население, что влияет на снижение спроса на товары.

Повышение КС также призвано сдерживать большие темпы инфляции. Она увеличивает проценты по кредитам, что уменьшает спрос на них и приводит к удорожанию кредитных средств. В декабре 2014 года, когда началась валютная паника, ЦБ повысил КС до 17%, что снизить количество дешевых кредитов для банков-спекулянтов.

Значения КС:

Однако, рост КС является экстренной мерой для стабилизации ситуации. После того, как курс рубля перестает стремительно лететь вниз, а рынок начинает успокаиваться, ЦБ постепенно сможет снижать ставку.

Ключевая ставка в 2016 году.

В этом году произошли некоторые изменения, связанные с КС и СР. С 1 января КС приравнена к СР на основании решения совета руководства ЦБ РФ. С этого момента СР теперь не будет устанавливаться самостоятельно, а будет полностью привязана к ключевой ставке и меняться вместе с ней. Сейчас их значение равно 11%. КС, по задумке ЦБ, теперь должна заменить СР, которая будет использоваться только для расчетов штрафов. Она будет являться основным базовым регулятором Центробанка. Таким образом, КС будет влиять на цену ресурсов для остальных банков, на ставки по кредитам, на ставки по вкладам, уровень инфляции, кредитную и денежную политику, экономику страны.

Причиной этого решения стали важные экономикообразующие факторы. На фоне падения цены на нефть, потребительские цены стали подниматься, что повысило скорость инфляции. Ухудшающаяся ситуация сейчас требует адаптации экономики, поясняют в ЦБ РФ. Все это повлияло на падение стоимости нацвалюты и финактивов страны.

Последствия:

Таким образом, приравнивание СР к КС является одной из мер стабилизации валютных курсов, защиты рубля от спекуляции. Оно должно снизить риск возникновения инфляции и укрепить финансовую стабильность. Большой объем денег на рынке порождает инфляцию, а повышение КС делает деньги дороже, что замедляет инфляционные процессы. Многие экономисты предполагают, что снижение ставки может произойти как минимум во втором квартале 2016 года, если будет виден эффект ее повышения: цены стабилизируются, а волантильность рубля снизится.